Végignézted a brókercégek kínálatát, és kiválasztottad a legolcsóbb számlacsomagot. Utánajártál az egyes termékek költségstruktúrájának, és portfóliódat a legalacsonyabb díjterhelésűekből építetted fel. Figyeltél arra, hogy tranzakciós költségeid alacsonyan maradjanak. Mindent megtettél, amit csak megtehettél, ugye?

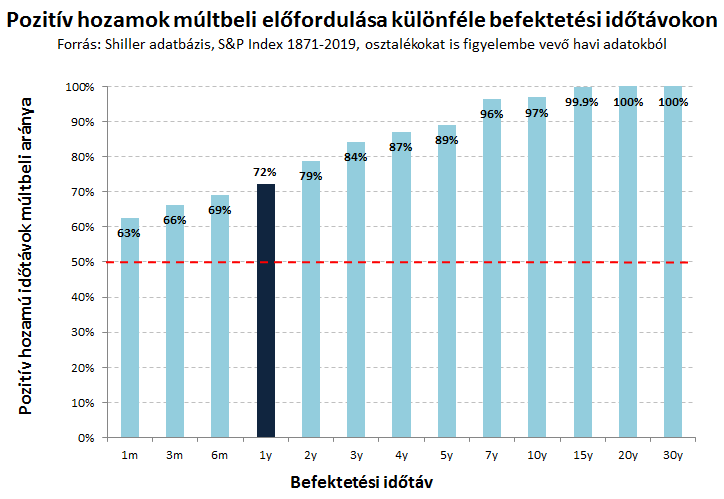

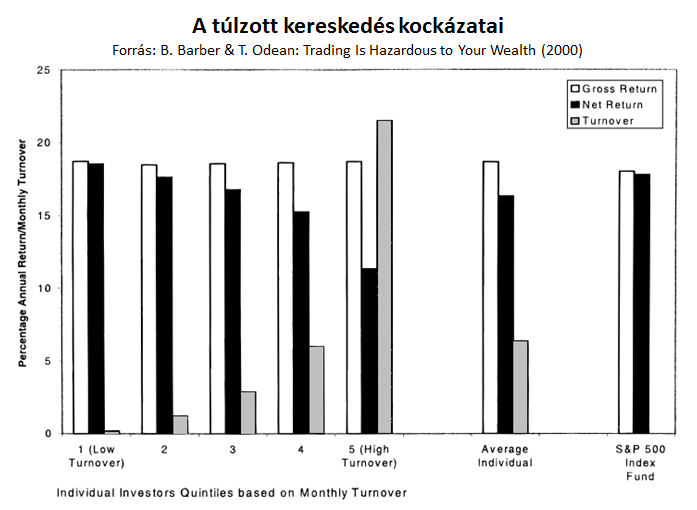

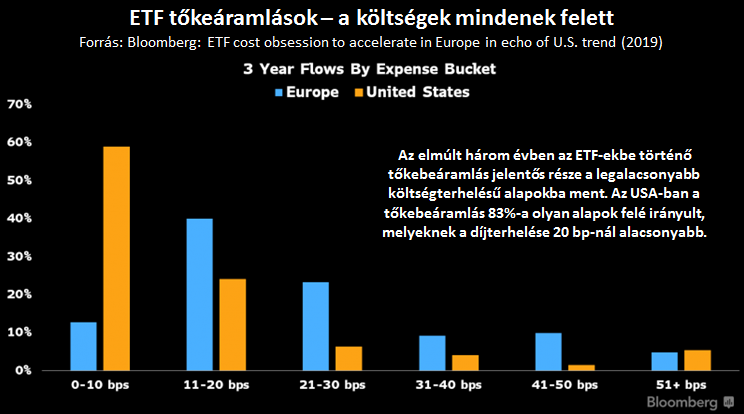

Alapvetően igen, és nagyon is jól teszed, ha alaposan odafigyelsz a részletekre. A kamatos kamat világában több évtizedes időtávon minden apró megtakarítás hatása sokszorosan felnagyítódik. Ahogy pedig azt a lenti ábra mutatja, a költségérzékenység a befektetési alapok világában is az egyik legforróbb téma lett. (Persze az más kérdés, hogy hiába használ valaki alacsony költségű alapokat, ha ezekkel túl gyakran kereskedik, közel sem biztos, hogy jobban jár, mint az, aki magasabb költségű befektetési alapokat használ, de legalább kellően hosszú ideig tartja azokat. De ez már egy másik cikk témája.)

Mindezeken túl is van azonban még egy dolog, amiről mindenképpen beszélnünk kell: arról, hogy bár a filléres döntéseid rendben vannak, lehet, hogy a forintosak nincsenek.

Hogy mit értek ez alatt? Hát például azt, hogy bár azzal is sokat lehet spórolni, ha az ember 40 bázispontos díjterhelésű ETF-jét egy 25 bázispontosra cseréli, vagy ha havi számlavezetési költségét pár száz forinttal lejjebb tornássza, de a nagy hatású döntéseket nem csak itt kell keresni.

Írtam már erről korábban (itt), de azóta úgy gondolom, hogy akkor tévedtem. Pár éve befektetői szempontból a legfontosabb döntésnek a megfelelő eszközallokációs szint eltalálást neveztem, mai szemmel árnyaltabban látom a dolgot. Nem mintha a megfelelő részvény vs. kötvény súly kiválasztása ne lenne kritikus. Mert az. De egyre több elemzésben olvasom azt, ami az én személyes tapasztalatom is: sokszor pár bázisponton görcsölünk, miközben százalékok csúsznak ki a kezünk közül.

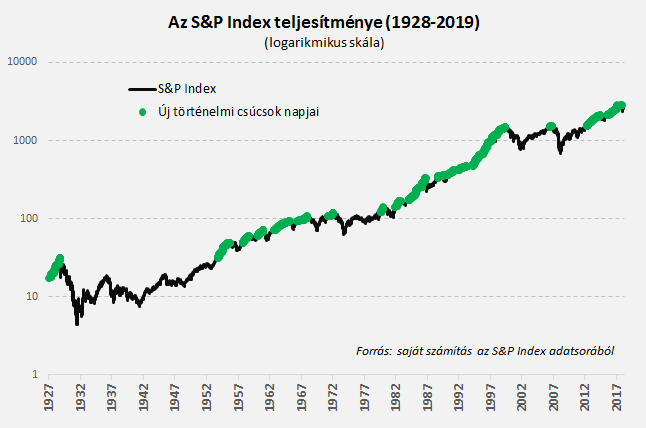

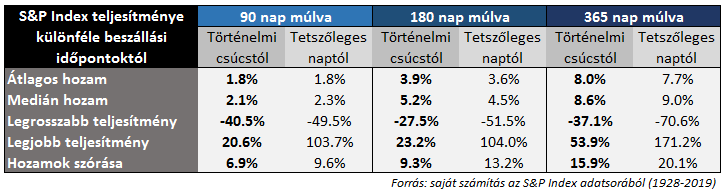

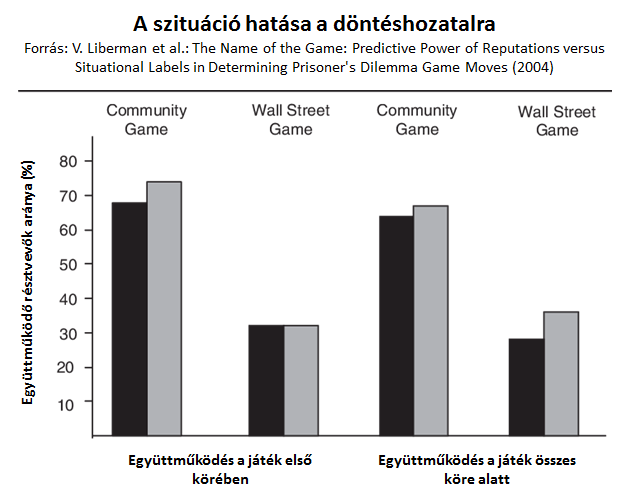

Hogy hol? Érdemes például elolvasni a Vanguard elemzését a témában, ami szerint a befektetési tanácsadók által ügyfeleik számára teremtett érték legnagyobb részét (potenciálisan a felét!) a viselkedési tanácsadás (behavioural coaching) adhatja – éves szinten akár 1-2%-ot is jelentve. Azaz az, hogy a tanácsadó egyfajta pszichológusként próbálja az ügyfelét az eredetei pénzügyi tervek mentén tartani és megakadályozni, hogy piaci pánikok esetén kétségbeesett eladásokba, piaci lufik esetén pedig eufórikus vásárlásokba kezdjen.

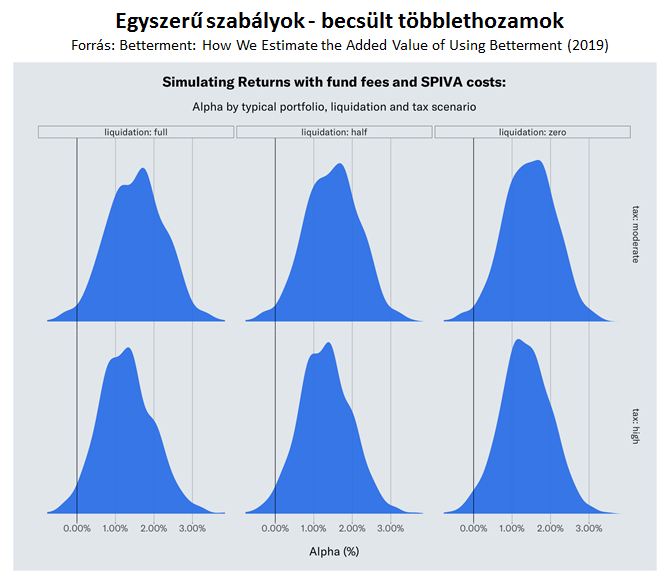

Hasonló nagyságrendekről beszélt egy közelmúltbeli interjúban a vezető amerikai smart tanácsadó cég, a Betterment vezetője is – az ő becsléseik szerint is éves szinten 1-1,5%-ponttal növelhetik a megtakarítók a hozamukat pár alapvető szabály betartásával. Elsősorban adóoptimalizálással, előre meghatározott, majd a későbbiekben automatizált befektetési döntésekkel és rendszeres újrasúlyozással. Hiába tehát pár száz forint megtakarítás az egyik oldalon, ha közben eredeti tervük be nem tartásával, elszalasztott adómegtakarítási lehetőségekkel és érzelmi döntésekkel százalékokat dobunk el.

Minden szentnek maga felé hajlik a keze, így nyilvánvalóan minden ilyen jellegű szolgáltató olyan számokat fog használni, melyekre az ember felkapja a fejét. És a fentiekhez hasonló olyan grafikonokat fog összeállítani, melyek csilivilik, és üvölt róluk, hogy több évtizedes időtávon pár alapszabály betartásával a legtöbb befektető ebben a szimulált világban jobban járna (pozitív alfa).

Hogy ezek a számok mennyire pontosak, nem tudom. Azt ugyanakkor igen, hogy a nagyságrendek nagyjából megegyeznek azzal, amit portfólió menedzserként az elmúlt több mint 10 évben én is tapasztaltam. És persze ezt hozzák ki a különféle elemzések is, és nem tudok én sem másra gondolni, amikor egy olyan ismerősömmel beszélgetek, aki már 10 éve tőzsdézik, anélkül, hogy használná a jelentős adómegtakarítási lehetőségeket kínáló megoldásokat. Pedig minden évben mondom neki.

Éves hozamrangsorok, költségszintek, díjterhelések – ezekről vannak számaink, ezekre reagálunk, ezek alapján hozzuk meg megtakarítási döntéseinket. Mert ezek láthatóak. Félreértés ne essék, nem bagatellizálni akarom ezeknek a jelentőségét, sőt, minden megtakarítót arra bíztatnék, hogy ha még nem tette, rakjon rendet ezen a téren. Hogy itt valóban már csak filléres további megtakarítási lehetőségekről lehessen beszélni.

Ha ezekkel már minden rendben van, akkor viszont vannak egyéb olyan dolgok is, amelyekkel érdemes legalább ennyit foglalkozni. Tényezők, melyekről pontos számaink nincsenek, csak ilyen-olyan modellezgetéseink. Viselkedési kontroll, adóoptimalizálás, automatizált befektetési döntések – ezek a dolgok láthatatlanok, így nem is nagyon törődünk velünk.

Pedig ha alámerülünk ezen a téren, nagyon gyorsan a bázispontok világából a százalékpontok világában találjuk magunkat.