Börtön és Wall Street. Néha nem csak a bennfentes kereskedések, a filmbeli Gordon Gekko vagy a nagyon is valós Bernie Madoff neve kapcsán, hanem egyetemi laborok tanulságos döntéselméleti kísérleteiben is szerepelhet ez a két szó egy mondatban. Lássuk, hogyan!

A játékelmélet egyik legismertebb kísérlete az ún. fogolydilemma, a szituáció, mely a bűnügyi filmek tömkelegében is előbukkan. Adott két lebukott bűnöző, akiket a rendőrök egymástól függetlenül vallatnak. Ha mindketten elismerik a bűntényt, akkor mindketten 6 évet kapnak. Ha mindketten tagadnak, komolyabb terhelő bizonyítékok hiányában mindketten megússzák 6 hónappal. Ha viszont egyikük vall a másikra, míg az érintett tagad, a bemártott bűnöző 10 évre kerül a dutyiba, míg a vallomást tevő szabadon távozhat. A kérdés, hogy mi a legkifizetődőbb viselkedés?

Ha végiggondoljuk a helyzetet, a dilemma egyértelmű: a racionális döntés mindkét embert a terhelő vallomás megtétele irányába hajtja. Hiszen a legjobb szcenárió elérésének lehetősége (mindketten tagadnak) komoly kockázatot rejt, ha a másik fél a tagadás helyett – saját bőrét mentve – mégis a vallomástétel mellett dönt. A racionális, önérdekkövető döntés tehát a kooperáció ellen szól – mindkét fél számára rosszabb kimenetet eredményezve (6-6 év), mint ami egy együttműködés esetén elérhető lenne (6-6 hónap).

A fenti probléma évtizedek óta matematikai elemzések tárgya, és a várható viselkedés természetesen több tényezőtől is függ (ismeri-e egymást a két játékos, egy kört játszanak vagy többet stb.) – többek között olyanoktól is, amikre talán elsőre nem is gondolnánk. Például attól, hogy a kísérletben résztvevő alanyok számára a játékot milyen névvel illetik.

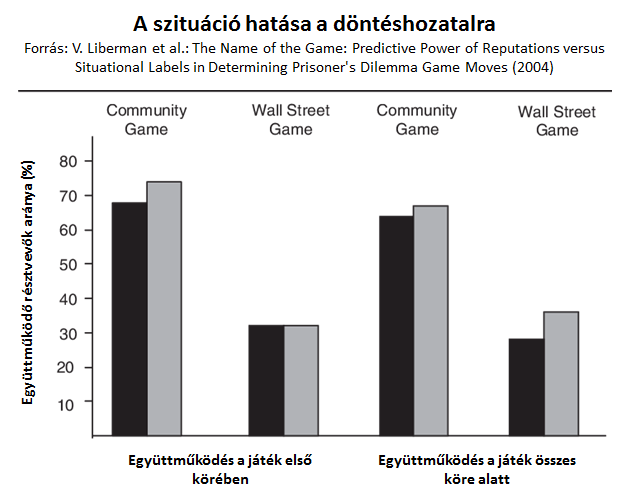

Varda Liberman és társai 2004-es kísérletében a résztvevők egyik felének „Közösségi játék", másik felüknek „Wall Street-i játék" néven tálalták a döntési helyzetet, az együttműködő vagy az áruló viselkedés jutalma pedig a fenti logika mentén történő pénzkifizetés volt (legnagyobb jutalom kooperálás esetén, míg a legnagyobb veszteség akkor, ha én kooperálok, míg a másik fél önző marad).

Az eredmények pedig az egyes szituációk erejéről tanúskodnak: minden más tényező változatlansága mellett az alanyok közel 70%-a választotta az együttműködő stratégiát, amikor a szituáció a „Közösségi játék” címkét kapta. Ezzel szemben, amikor a játékosok a „Wall Street-i játékban” vettek részt, elhatalmasodott az önző stratégia dominanciája, és mindössze a résztvevők mintegy 30%-a döntött a kooperáló opció mellett. Ha az a kérdés, hogy tényleg önzőbbek leszünk-e, ha egy helyzetet olyan szemüvegen keresztül néznünk, aminek kapcsán az önérdekkövetésre és a pénzre asszociálunk, akkor a fentiek kapcsán a válasz, úgy tűnik, hogy igen. A Wall Street sokakból valóban farkast csinál.

A fenti kísérlet ráadásul nem egyedülálló, tanulmányok tucatja szól arról, hogy a gazdasági tanulmányokat folytatók önzőbbek a más szakos hallgatókhoz képest, arról, hogy az egyetemi oktatók közül a közgazdász professzorok a legkevésbé adakozóak, vagy arról, hogy elég csak pár pénzügyi kurzus, és érezhetően kevésbé kooperatívvá válunk. Persze – szólnak az ellenérvek – lehet, hogy a dolog a fordított irányban működik: nem a gazdasági oktatás miatt leszünk önzőbbek, hanem eleve az önzőbbeket vonzzák a gazdasági pályák.

Bárhogy is álljon a dolog, számomra mindenképpen elgondolkodtató, hogy milyen ereje van bizonyos döntési helyzetek felcímkézésének, annak a szervezeti és társadalmi kulturális környezetnek, amiben választásainkat nap mint nap meghozzuk. Lehet, hogy minden reggel, amikor átlépem a munkahelyem küszöbét, tudattalanul is egy önzőbb emberré válok, csak azért, mert egy bankban dolgozom, és a tőzsdékkel foglalkozom?!

Mivel döntéseink döntő része tudatalatti, sajnos nem kizárt. Ez viszont biztosan nem szeretném, mert ahogy a jóléti közgazdaságtan Nobel-díjas atyja, Amartya Sen írja, „a teljesen racionális, csak a gazdasági szempontokat szem előtt tartó ember társadalmi szempontból a teljes elfajzottsághoz áll közel." A kérdés akkor viszont az, hogy mit tehetünk?

A fenti kísérlet alapján leginkább azt, hogy munkánkat, döntéseink kontextusát saját magunk számára is másképp' definiáljuk. Ha például én portfólió menedzserként nem úgy tekintek magamra, mint aki mások megtakarításával a tőzsdéken spekulál, hanem úgy, mint aki pénzügyi szempontból próbál segíteni a megtakarítók hosszú távú céljainak elérésében.

Lehet, hogy persze a dolog semmit sem ér, és az egész csak bűvészkedés a szavakkal. De ne felejtsük: akár tetszik, akár nem, ahogy a munkánkra gondolunk, sokszor meghatározza, hogyan döntünk.

Mert mindannyian foglyok vagyunk – saját tudatalatti asszociációink foglyai.

Nos, te hogyan gondolsz a munkádra?