Érdekes véleménycikk jelent meg a New York Timesban Vatsal G. Thakkar tollából. A pszichiáter-szerző arról ír, hogy sok esetben azok a technológiák, melyek döntéseinket hivatottak segíteni, pont az ellentétes hatást érik el.

A szerző konkrét példaként a tolatókamerák elterjedését említi, egész pontosan azt a jelenséget, hogy a technológia ellenére a tolatás közben elszenvedett balesetek száma nem csökkent drasztikusan az USA-ban. Az ezzel foglalkozó felmérés és tanulmányok alapján ennek alapvetően három oka lehet. Egyrészt a vezetők túlságosan rábízzák magukat a technológiára. Másrészt, ha olyan helyzetbe kerülnek, ahol az adott technológia nem áll rendelkezése (pl. olyan kocsiba ülnek, amiben nincs tolatóradar), akkor veszik csak észre, hogy a technológiára való ráutaltságuk miatt korábbi képességeik mennyire megkoptak. Harmadrészt pedig azért, mert a technológiának köszönhetően felszabaduló erőforrásaikat nem az adott feladatra fordítják, hanem valami másra. Tehát hiába lesz könnyebb elméletileg a tolatás, a sofőrök nem a vezetés többi elemére fognak jobban koncentrálni, hanem például a telefonjukat fogják nyomkodni vezetés közben.

1) túlzott bizalom, 2) egyébként meglévő képességek elkopása, 3) a figyelem elkalandozása – három olyan tényező, ami miatt a cikk első sorának olvasása után azonnal arra gondoltam, hogy a téma a vezetés helyett a befektetési döntéshozatal is lehetne.

Egy dolog biztos: technológiai szempontból befektetni sosem volt olyan egyszerű, mint manapság. Gyakorlatilag minden online – a számlanyitástól kezdve a döntéshozatalhoz szükséges információk összegyűjtésén keresztül a megbízások megadásával bezárólag. A technológia piros szőnyeget terít elénk, nekünk nincs más dolgunk, mint kényelmesen besétálni a magas hozamok világába. Legalábbis úgy tűnhet.

A dolog ugyanakkor természetesen nem ilyen egyszerű. Ha a befektetési teljesítményeket néznénk, jó eséllyel ugyanazt látnánk, mint a tolatási statisztikákat böngészve: a technológiai fejlődés ellenére az eredmények érdemben nem változtak. Két tanulmány és három egyetemi kutató pedig azt is segít megértenünk, hogy mindez többek között miért van így.

Az első tanulmány és az első pszichológus Paul B. Andreassen, aki a '80-as években az MIT-n megmutatta, hogy az információk területén a több nem feltétlenül jobb. Kutatásának résztvevőit két részre osztotta: míg alanyainak egyik fele befektetési portfólió összeállítása után nem kapott az áralakuláson kívül további híreket, a másik csoportot a portfólió összeállítása után is folyamatosan újabb és újabb információkkal és hírekkel bombázta. Az eredmény? Az a csoport, mely az újabb és újabb információkat kapta, sokkal többet kereskedett, és végül sokkal rosszabb hozammal zárt, mint a látszólag kevésbé informált csoport. Lecke #1: piaci zaj ≠ információ.

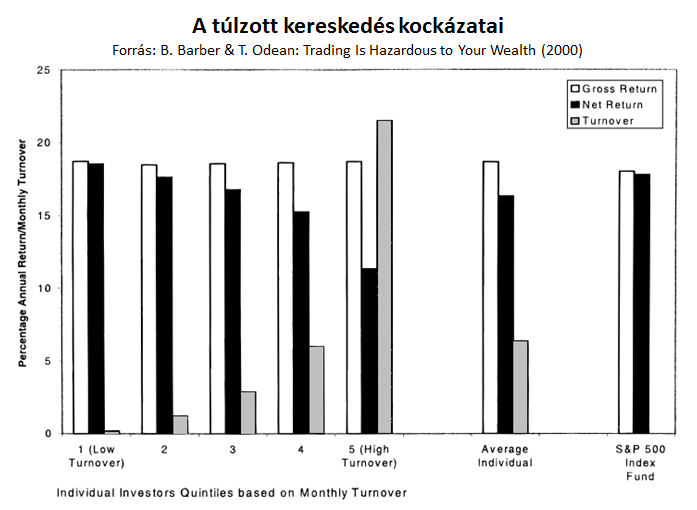

Hogy mi lehetett a rosszabb teljesítmény fő oka? Jó eséllyel az, amit két évtizeddel később a második tanulmány két közgazdász szerzője, Brad M. Barber és Terrance Odean talált magánbefektetők kereskedési számláit vizsgálva: az aktívabban kereskedők gyengébb teljesítményét elsősorban a tranzakciós költségek magyarázták. Hiszen ahogy a lenti ábrán is látható, a magasabb kereskedési forgalom az egyes befektetői kvintilisek bruttó hozama (fehér oszlopok) szempontjából nem okozott különösebb eltérést – a nagy különbség a kereskedési költségeket is figyelembe vevő nettó hozamoknál látszik (fekete oszlopok). Lecke #2: persze minden tanulmány annyit ér, amennyit, de a túlzott kereskedésből fakadó költségek a befektetési eredmény szempontjából életveszélyesek tudnak lenni.

Persze nem szabad úgy tennünk, mintha nem a 21. században élnénk, mintha a technológiai fejlődésnek nem lennének hatalmas előnyei. De ahogy a tolatókamera példája is illusztrálhatja, amíg a technológiát mi, emberek használjuk, addig a potenciális előnyök mellett bizonyos korlátokkal is számolnunk kell. Azzal, hogy a technológia túlzottan magabiztossá tehet minket. Azzal, hogy a technológiára való ráutaltságunk miatt korábbi képességeink és a józan eszünk is a háttérbe szorulhat. Azzal, hogy egy egész iparág érdeke, hogy elhitesse velünk, hogy például devizákkal és bináris opciókkal való kereskedni pofonegyszerű. Miközben nem az.

A mai világ folyamatosan azt sugallja, hogy pörögj fel, nehogy lemaradj valamiről. A technológiai fejlődés pedig ma már lehetővé is teszi ezt a gyorsaságot. Alig több mint 15 éve még telefonon adtunk megbízást, a záróárfolyamokat meg a másnap reggeli újságból tudtuk meg. Ma mindez egy húzással az okostelefonunkról megy.

A baj csak az, hogy a befektetésekhez hasonló döntési helyzetekben sokszor pont a lassúság és a megfontoltság, és nem a kapkodás lehet a kifizetődő viselkedés. Így még ha mindenki a hátad mögött is dudál, hogy haladj gyorsabban, én inkább azt javaslom: fékezz egy picit!

Nehogy befektetési baleset legyen a vége.