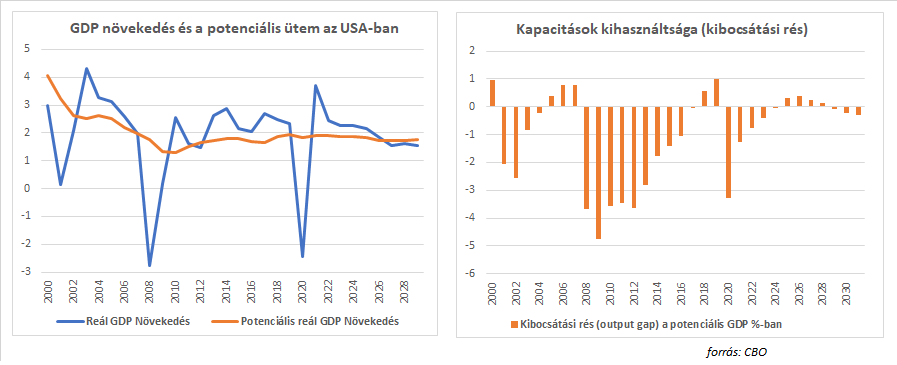

A várakozásoknak megfelelően beindult a hozamemelkedés Amerikában, azonban hiba lenne a mostani helyzetet a korábbi hasonló szituációkhoz hasonlítani. A Fed rugalmas politikájának köszönhetően még évekig maradhatnak az alacsony kamatok, és a hozamok emelkedésére is van még tér anélkül, hogy aggasztó lenne a folyamat.

A tavalyi év végén a 2021-re vonatkozó piaci várakozásokban általános konszenzus volt arra vonatkozólag, hogy idén emelkedni fognak a fejlett piaci állampapírhozamok. Az előrejelzések arra épültek, hogy a tavalyi év második felében a pénzügyi eszközök túlnyomó többsége már ledolgozta a tavaszi sokk során elszenvedett veszteségeket, csak a fejlett piaci kötvényhozamok tartózkodtak továbbra is historikus mélypontokon, borús gazdasági kilátásokat és alacsony inflációs várakozásokat árazva. Az élénkülő növekedéssel párhuzamosan végül 2020 második felében megindult az állampapírpiaci hozamok felzárkózása, és a lendület idén is megmaradt.

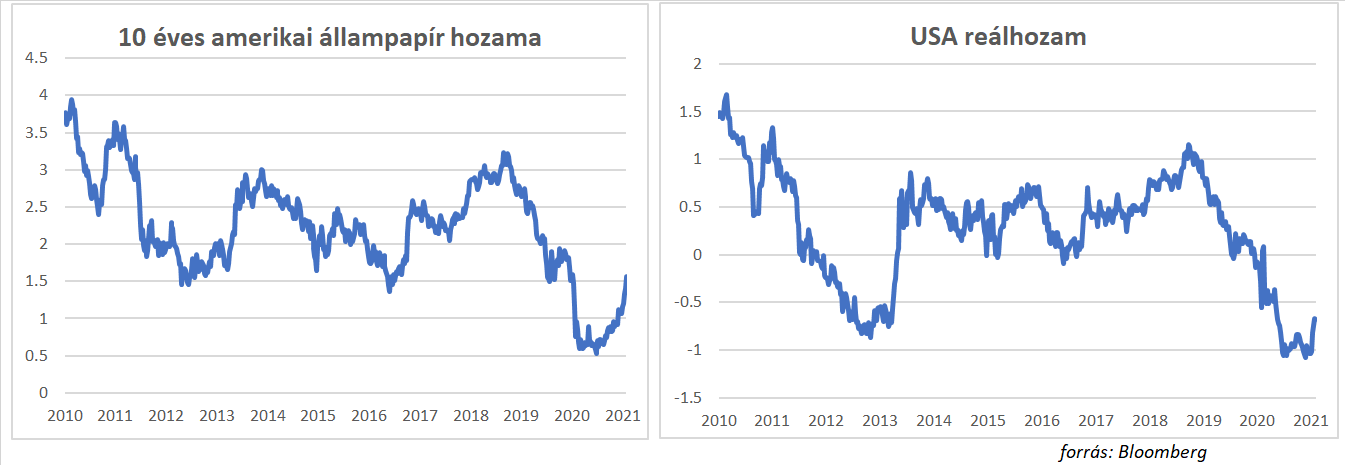

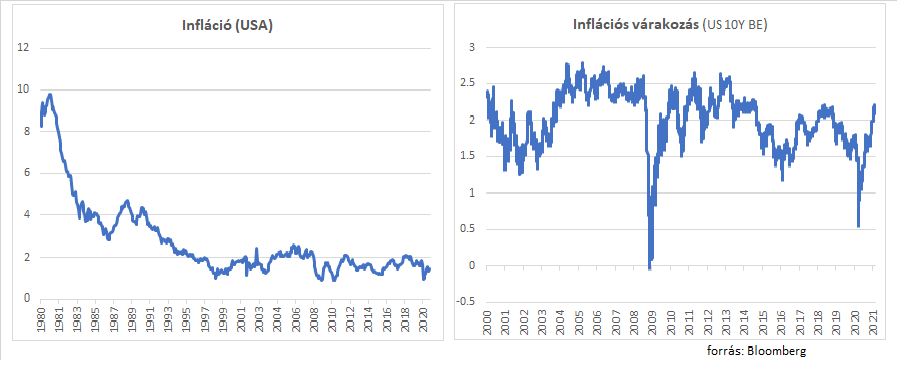

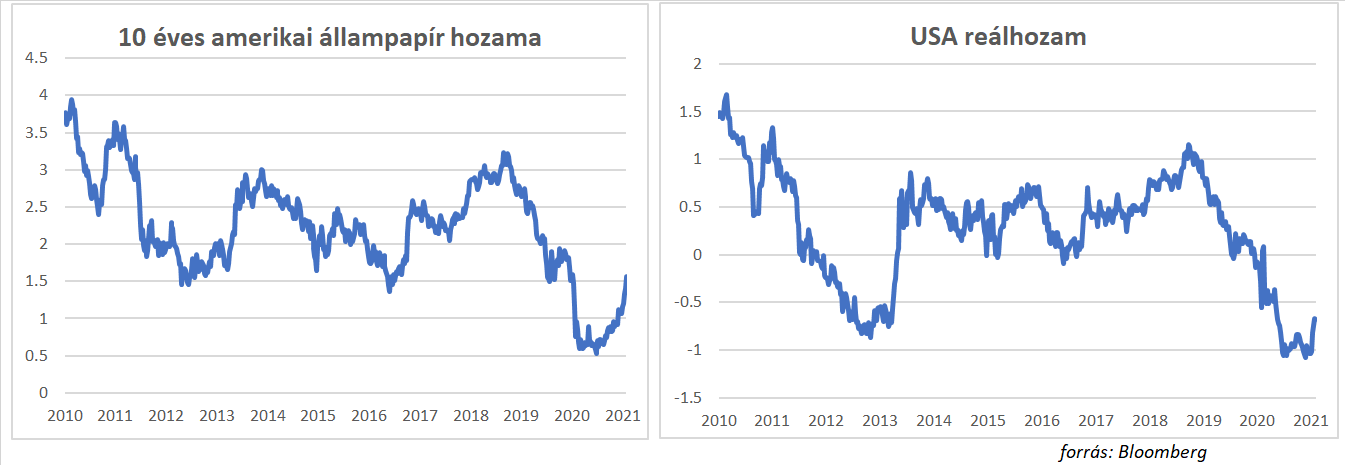

Az általános konszenzus ellenére az elmúlt hetekben a piac kicsit megijedt a felfelé kúszó hozamoktól, a befektetők azt kezdték el feszegetni, hogy milyen mértékű emelkedést tolerál a részvénypiac. A kérdés jogos, hisz az elmúlt évek során kialakult árazások a „low for longer” premisszára épülnek, tehát azon alapulnak, hogy a kamatok nagyon sokáig, nagyon alacsony szinten maradnak. Fontos leszögezni, hogy az elmúlt hónapok emelkedése ellenére a fejlett piaci kamatok továbbra is nagyon alacsony szinteken vannak történelmi összehasonlításban. Az 1,6 százalék körül tartózkodó 10 éves amerikai állampapírpiaci hozam, a 2020-as évtől eltekintve, továbbra is a valaha mért legalacsonyabb szint. A reálkamatok pedig alig mozdultak el a mélypontokról, a 10 éves érték mínusz 0,7% körül tartózkodik. Azt is látni kell, hogy a hozamemelkedés, alapvetően egészséges folyamat, hisz jobb gazdasági növekedést és az ezzel járó picit magasabb inflációt tükrözi.

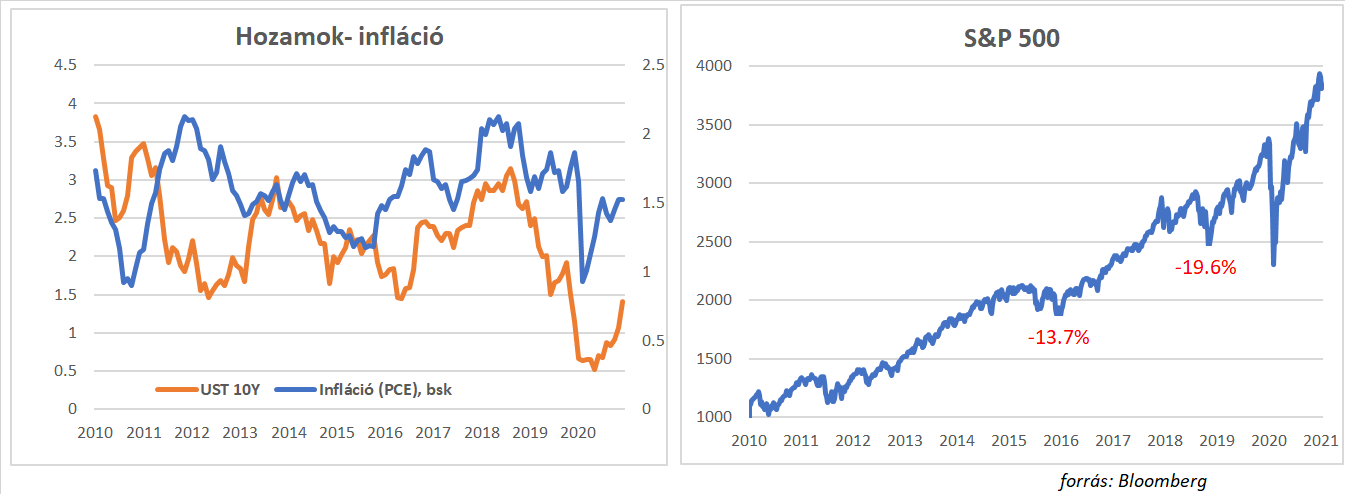

Az elmúlt évtizedben az állampapírpiaci hozamok két alkalommal indultak komolyabb emelkedésnek, egyszer 2013 közepén (taper tantrum), majd 2016 második felétől. Ez a két alkalom szolgálhat a közelmúltból példának arra, hogy mi történik a piacokon, amikor felfelé indulnak az állampapírpiaci hozamok.

Mindkét alkalommal azt láthattuk, hogy az állampapír piaci sokkon kívül a részvény vagy vállalati kötvények nem szenvedtek tartós veszteségeket, amíg a növekedési kilátások látványosan romlani nem kezdtek (A feltörekvő piacok ugyan 2013 után tartósan gyengék maradtak, azonban ez inkább a nyersanyagpiac 2013-at követő végső kifulladását tükrözte).

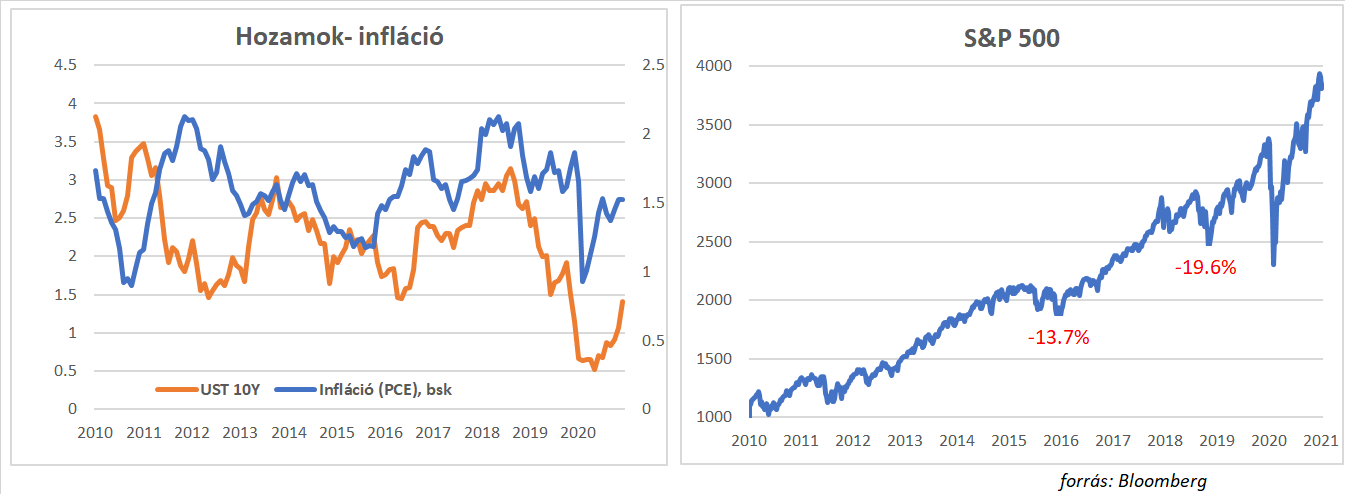

2013 tavaszán sokkszerűen, 150 bázispontot ugrottak a hosszabb lejáratú amerikai állampapírhozamok, arra reagálva, hogy a Fed jelezte, hogy az év második felében csökkenteni kezdi a havi kötvényvásárlási mennyiségeit. Végül 2013 végén indult meg a vásárlások mérséklése, viszont az infláció ez idő alatt folyamatosan csökkent, távolodva a 2%-os céltól, így az állampapírpiaci hozamok is a hirtelen megugrás után lefelé kezdtek csorogni.

2015-16-ban aztán külső sokk érkezett, a kínai gazdaság meredek lassulásba kezdett, összeomlottak a nyersanyagpiacok, jelentősen romlottak a globális növekedési kilátások. Közel 20 százalékot esett az amerikai részvénypiac, így a Fed, a 2015 decemberi első emelése után végül jegelni kényszerül a további kamatemeléseket. A kamatemelés 2016 végén indult újra, amikor látszott, hogy 2016 második felében erőteljesebb gazdasági élénkülés bontakozott ki. Az erősebb növekedéssel párhuzamosan az infláció 2018 második felére ismét 2% fölé emelkedett, a munkanélküliség pedig 1960-as évek óta nem látott alacsony szintekre esett, így a Fed igazolva látta a sorozatos kamatemeléseit, melynek eredményeként az irányadó ráta 2,5%-ra emelkedett. A hosszabb lejáratú kamatok azonban nem tartották a lépést a Fed-emelésekkel, a 10 éves állampapírhozam ugyan ismét 3 százalék fölé emelkedett, de közben a hozamgörbe gyors ütemben laposodott, ami a növekedési kilátásokat illetően nem volt jó jel.

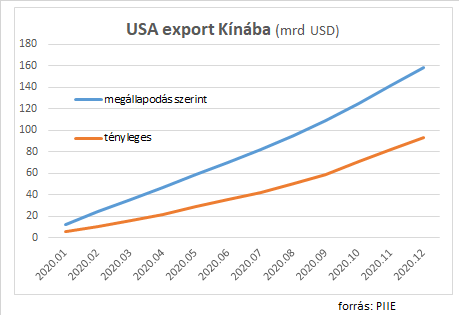

2018 végére felerősödtek a recessziós félelmek, amiben a Kína és USA közötti kereskedelmi háború kirobbanása is közre játszott. Az előrejelző indikátorok gyorsan romlani kezdtek, 2019-re az infláció ismét bőven 2 százalék alatt volt. A piacok a romló kilátások miatt 2018 őszén nagyot zuhantak az amerikai részvényindexek 20 százalékot veszítettek értékükből. A Fed először kifarolt a további szigorításokból, majd 2019 nyarára belátta, hogy nagyobb a baj, és kamatvágásba kezdett.

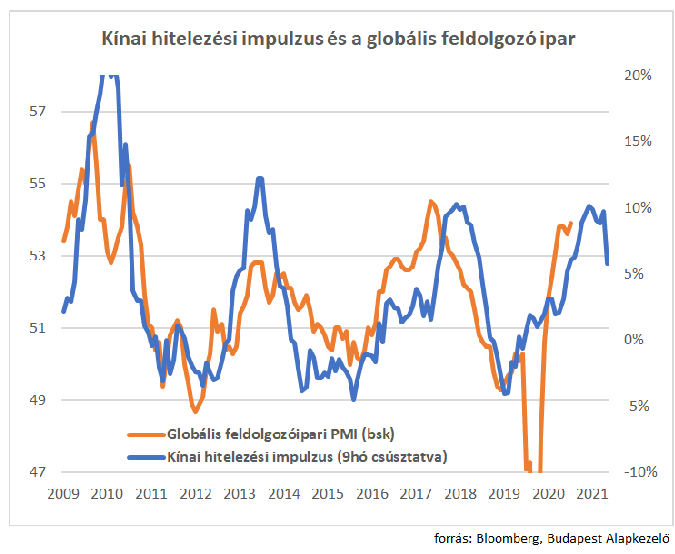

Úgy gondolom, hogy a mai helyzet sok tekintetben lényegesen különbözik a 2013-as, majd a 2016 után kibontakozódó hozamemelkedéses környezettől, bár az elmondottakból az is látszik, hogy nem feltétlenül a magasabb hozamok, inkább a külső sokkok, a 2015-ös kínai lassulás, és a 2018-ban kezdődő kereskedelmi háború okozott nagyobb turbulenciát a részvénypiacokon.

A mai helyzetnél a leglényegesebb különbség a Fed új működési keretrendszere, melynek lényege, hogy a jegybank átlagos inflációs rátát céloz, azaz 2 százaléktól elmaradó alullövéseket, 2 százalék feletti inflációval kompenzálja. Ennek tükrében a Fed a közelmúltban sok alkalommal kommunikálta, hogy az elmúlt időszak alacsony inflációja miatt, majd csak tartósan 2 százalékot meghaladó infláció esetén kerülhet napirendre a szigorítás. Nagy valószínűséggel kijelenthetjük, ha ez a rendszer lett volna életben korábban, akkor a jegybank később kezdi meg a 2013-as mennyiségi enyhítés kivezetést, és a 2016-os kamatemelési ciklus sem lett volna ennyire agresszív.

A Fed nem csak inflációs céljának értelmezésén változtatott, de a gazdasági összefüggésekkel kapcsolatos alapfilozófiáját is újra hangolta. Sokkal kevésbé hisz a munkanélküliségi ráta és az infláció inverz kapcsolatát leíró Phillips-görbe szerű kapcsolatban, ami azt jelenti, hogy bátrabban tolerál alacsonyabb munkanélküliségi rátát, ugyanis az elmúlt évek azt mutatták, hogy alacsony állástalanság mellett sem gyorsul jelentősen az infláció.

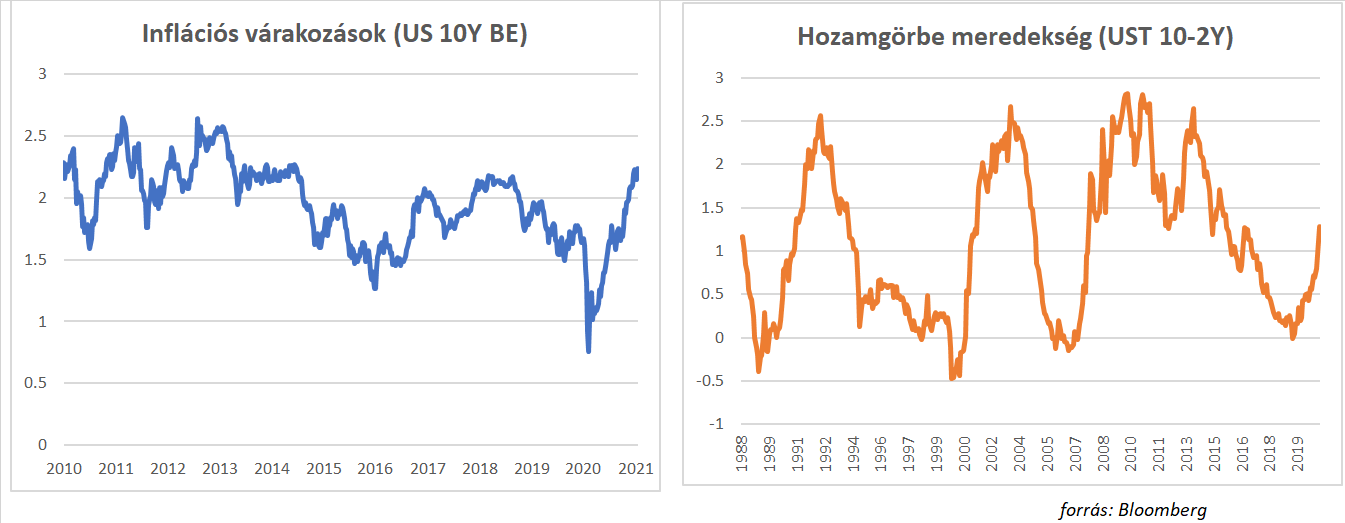

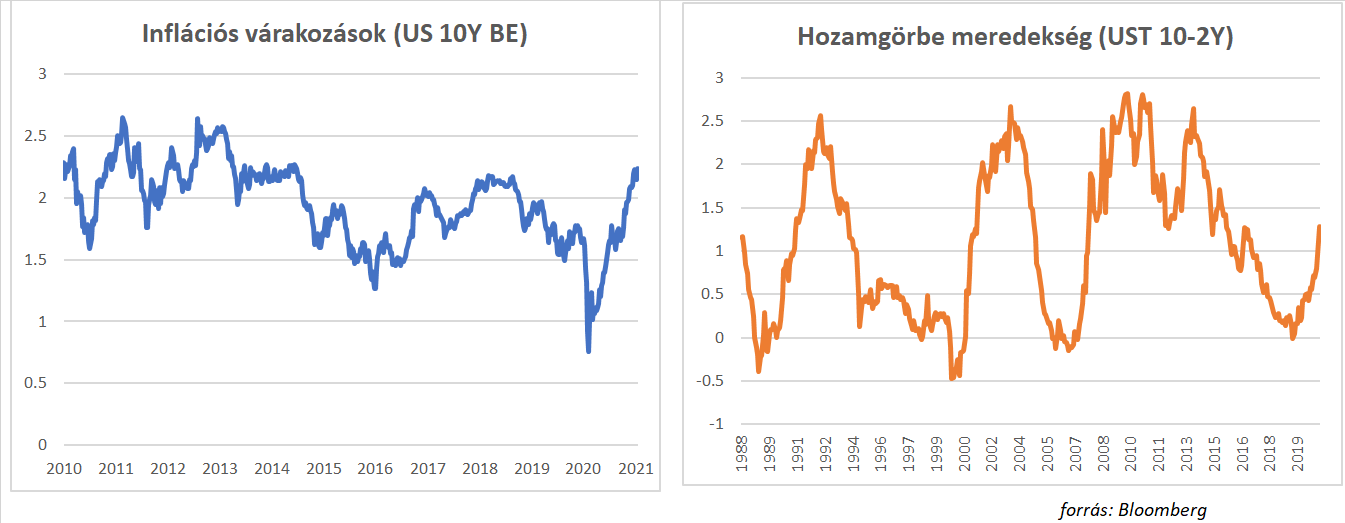

A változások lényege, hogy a Fed még nagyon sokáig nulla közelében fogja tartani a rövidlejáratú kamatokat, a mostani piaci várakozások a 2022-es emelésekre vonatkozóan túlzónak tűnnek. Különösen annak fényében, hogy egyelőre a piac sem számít durva felfutásra az inflációban. A várakozásokat tükröző indexek jelenleg 2,5% körüli pénzromlási ütemet áraznak (ezek a ráták ráadásul az általános inflációs számra vonatkoznak, amihez képest a Fed által célzott mutató, a core-PCE jellemzően 0,2-0,3 százalékponttal alacsonyabban van). A várakozásokon az is látszik, hogy rövidebb időtávon magasabb inflációra számít a piac, feltehetően azért, mert az agresszív amerikai költségvetéstől inkább csak átmeneti jelentősebb árnyomásra számítanak. A jegybanknak várhatóan ennél több kell majd ahhoz, hogy komolyabb szigorításba kezdjen.

Úgy gondolom tehát, hogy a hosszabb amerikai állampapír hozamok még simán mehetnek feljebb. Nem azért lesznek magasabbak a hozamok, mert a Fed elkezd szigorítani, hanem azért mert a laza monetáris kondíciók miatt egyre erősebb növekedést és magasabb inflációt áraz majd a piac. A Fed szigorításait megelőzően történelmi tapasztalatok szerint a hozamgörbe meredekség simán elmehet 250 bázispontig, most még csak 140 bázispont körül járunk. Fontos, hogy az emelkedő hosszú hozamok mellett a reálkamatok továbbra is alacsonyak maradnak, bár ott is van tér a jelenlegi mínusz 0,7% körüli szintekről a 2013 utáni időszakot jellemző 0,5% körüli értékek felé konvergálni. Ez a forgatókönyv, az ilyen típusú hozamemelkedés alapvetően nem rossz környezet a részvénypiacok számára. Természetesen a részvénypiacok alakulása nem csak a kamatoktól függ, írásom lényege, hogy az eddigi mozgások, és az esetleges további, nem túl gyors emelkedés nem kell, hogy rosszat jelentsen. A Fed tegnap publikálta legfrissebb negyedéves előrejelzését (SEP), melyben a várható kamatpályára vonatkozóan a javuló gazdasági helyzet ellenére továbbra is kitart a decemberi iránymutatása mellett, mely szerint csak 2023 után számíthatunk kamatemelésekre. A legfrissebb prognózis tökéletesen megfelel a Fed új keretrendszerének, erős növekedés és emelkedő infláció ellenére marad a kivárás.

(A bejegyzés rövidített változata a Világgazdaságban, teljes terjedelmében a Portfolio.hu-n jelent meg.)