Blogunk egyik legolvasottabb írása 2020 márciusában született meg, a berobbanó koronavírus-járvány napjaiban. Közel három évvel telt el azóta, az ott feszegetett kérdés pedig újra releváns. Az azóta eltelt időszakban ráadásul megjelent egy nagy szakmai figyelmet kapó tanulmány, ami számokkal is alátámasztja azt, amiről anno csak sejtésként tudtam beszélni: a piaci pánikokban eladó befektetők jó része egyáltalán nem száll később vissza a piacra. Elszenvedik az esést, de kimaradnak a visszapattanásból.

Andrew W. Lo és szerzőtársai a 2003-2015 közötti időszakra vonatkozóan több mint 650 ezer befektetési számlai mozgásait elemezve az általuk pánikeladásoknak nevezett momentumokra fókuszáltak. Azokra az időszakokra, amikor nagyon rövid idő alatt, nagyon jelentősen, az érintett ügyfelek eladási döntéseinek következtében csökkent le az adott portfóliók részvénykitettsége. A szerzők szerint ezek azok a pillanatok, amikor a befektetők „érzelmileg kiborulnak" – eladnak (szinte mindent), mert az árfolyameséseket nem képesek tovább elviselni.

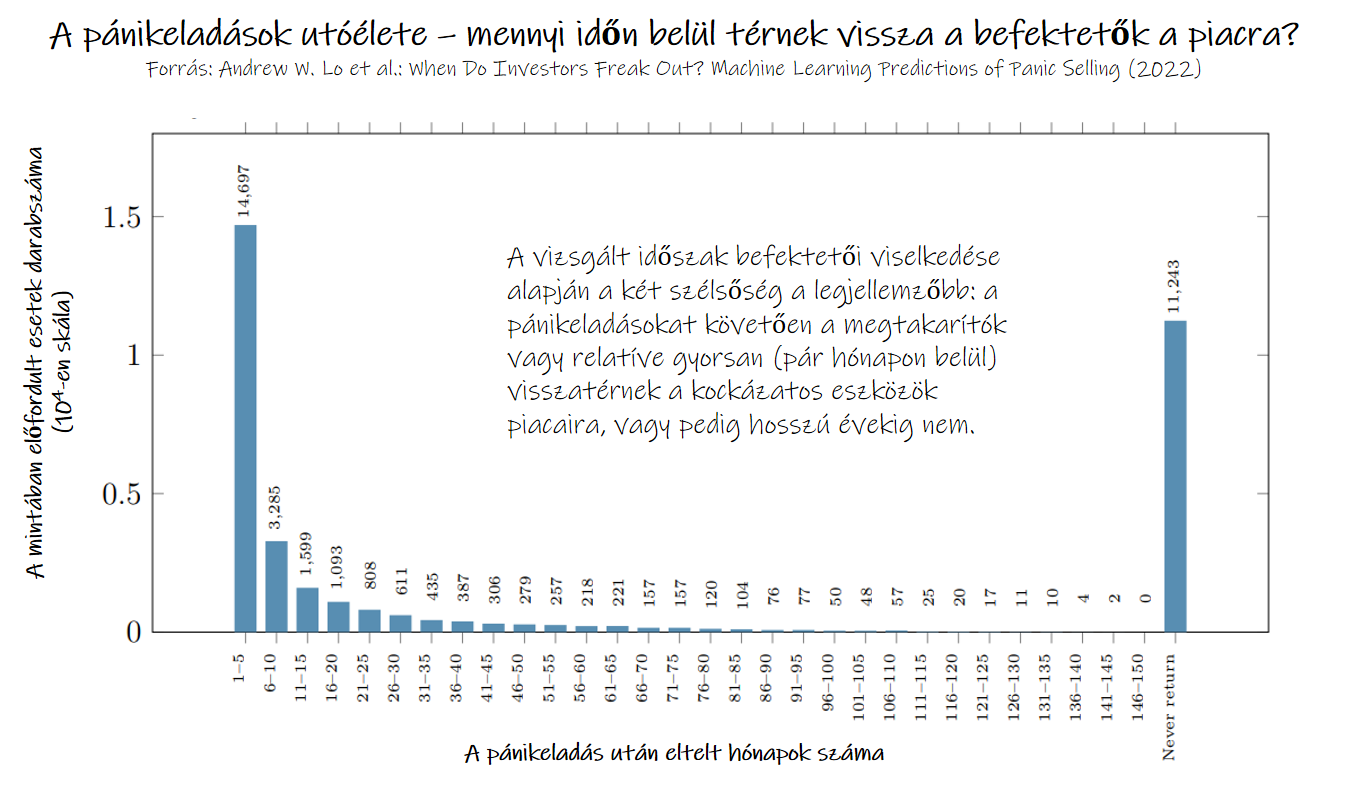

A tanulmány számos fontos ábrája közül az általam kiemelten két érdekesség látszik. Egyrészt, hogy a piacról elmenekült befektetők 30,9%-a a szóban forgó időszak végéig egyáltalán nem tért vissza a kockázatosabb eszközök világába. Másrészt pedig a visszatérők meghatározó hányada (közel 72%-a) relatíve rövid időn, pár hónapon belül fektetett újra részvényekbe. Úgy tűnik tehát, hogy van egy kritikus pont a kiborulás után – vagy relatíve gyorsan visszatérünk, vagy évekig nem. Középút nincs nagyon.

A mostani gondolatsor természetesen nem kíván találgatni annak kapcsán, hogy a mostani piac mikor találhatja meg a mélypontját, mikor jöhet tartós fordulat. A fenti ábra fényében ugyanakkor azt, amit 2020-ban írtam, megerősödött hittel tartom fenn: a piacról való kiszállás érzelmi terheket csökkentő hatása csak az egyenlet egyik oldala. Ha nincs visszaszállási stratégiánk, akkor hosszú távú megtakarítóként nem fogunk jól járni, mert a részvénypiac rövid- és középtávú ingadozásai nem változtatnak a tényen, mely szerint hosszabb távon magas reálhozamokat alapvetően tőzsdei befektetésekkel tudunk realizálni.

Ehhez persze a magas kockázatok és a sokszor velőtrázó árfolyamkilengések miatt valóban erős gyomor kell. Így nem is az a fő baj, ha valaki a megugrott piaci volatilitások idején úgy érzi, csökkentenie kell a kitettségeit. Ezt a tanulmány is hangsúlyosan kiemeli, például a stop-loss mechanizmusok vagy a mély gazdasági recessziók esetén időben történő pozíció-leépítések hatásosságára rávilágítva (a vizsgált befektetők pánikeladásai összességében csak mérsékelt negatív hozam-hatással jártak a mintában ahhoz képest, mintha kitettségeiket változatlanul megtartották volna).

Nincsenek mindenkinek acélból az idegei, nekem sincsenek abból. A medvepiacok sokszor évekig tartanak, sokszor pedig az alternatív eszközök hozampotenciálja is tűnhet ellenállhatatlannak (lásd jelenlegi hazai kamatkörnyezet). Hosszú távú megtakarítóként komoly hibát akkor követünk el, ha vagy nincs előre átgondolt stratégiánk a piacra történő visszaszállásra, vagy pedig az átélt esés hatására egy életre elmegy a kedvünk a részvényektől.

Az idézett tanulmánynak köszönhetően pedig már ezen veszély nagyságrendjét is jobban látjuk. Még ha retorikai túlzás is, hogy ezen befektetőknek egy életre ment el a kedve a részvényektől (pontosabb megfogalmazás lenne évekről szólni), a 30% ijesztően magas arány ahhoz, hogy beszéljünk a jelenségről: arról, hogy hogyan lehet egy hirtelen, sokszor érzelmi alapon meghozott döntésből tartós károkat okozó hiba.

------

(A tanulmány szerint egyébként a pánikeladók között felülreprezentáltak a 45 év feletti olyan házas férfiak, akik önmagukat kiemelkedő befektetési ismeretekkel és tapasztalatokkal rendelkezőnek tartják. No comment.)