Érdekes ellentmondás figyelhető meg az elmúlt hetekben a fejlett piaci pénzügyi kondíciók alakulása kapcsán. Egyfelől az amerikai FED és az Európai Központi Bank kamatemelései február elején is folytatódtak, azzal a céllal, hogy a monetáris szigorítás továbbterjedő hatásain – többek között a szigorodú pénzügyi kondíciókon – keresztül sikerüljön megfékezni az elmúlt negyedévekben elszabadult inflációt. Másfelől ugyanakkor a fejlett gazdaságok tőkepiacain a tavaly októberi mélypontok óta folyamatosan a pénzügyi kondíciók általános lazulását tapasztaljuk.

Szigorító jegybankok, mégis lazuló pénzpiaci kondíciók, hogy is van ez?

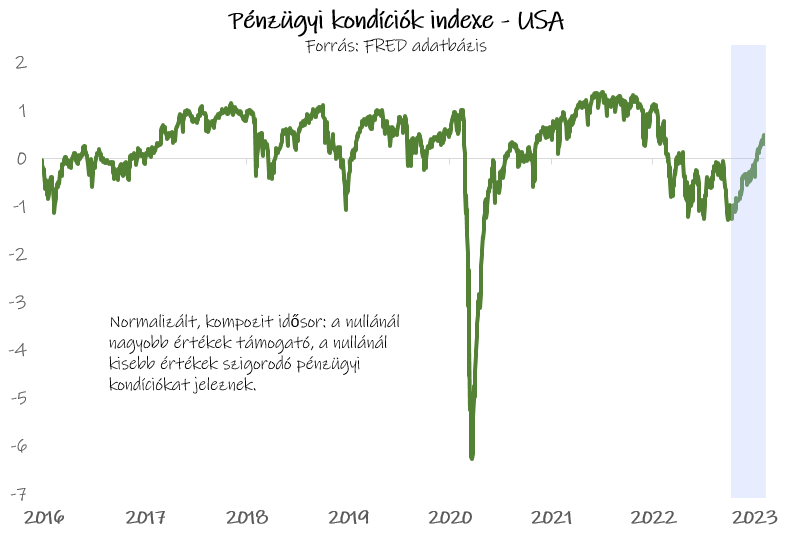

Legalábbis erről a furcsa folyamatról tanúskodnak azok az átfogó pénzügyi kondíciós indexek, melyek a pénz- és tőkepiaci mutatók széles körét egybegyúrva próbálják egy számba sűrítve megfogni, hogy éppen javul vagy romlik az általános piaci környezet. A különféle rövidtávú pénzpiaci kamatszintek, a vállalati kötvények hozamfelárai, vagy éppen a részvény- és devizapiaci volatilitás egybegyúrt adatai tavaly ősz óta lassan, de biztosan javulnak – jelezve a piaci stressz oldódását.

A Bloomberg ilyen jellegű indexe január során újra pozitív tartományba került (az index módszertana szerint mindez összességében támogató pénzügyi környezetet jelez), ami – figyelembe véve, hogy a FED kamatszintje az elmúlt egy évben 0%-ról 4,50%-ra emelkedett – első ránézésre valóban elég nehezen értelmezhető fejlemény. Vakargatta is fejét a piac, amikor Jerome Powell FED-elnök a legutóbbi kamatdöntését követően a pénzügyi kondíciók szigorodásáról beszélt, miközben az index nagyságrendileg ugyanott áll, mint egy éve.

A fenti ellentmondás kapcsán két dolog jut eszembe.

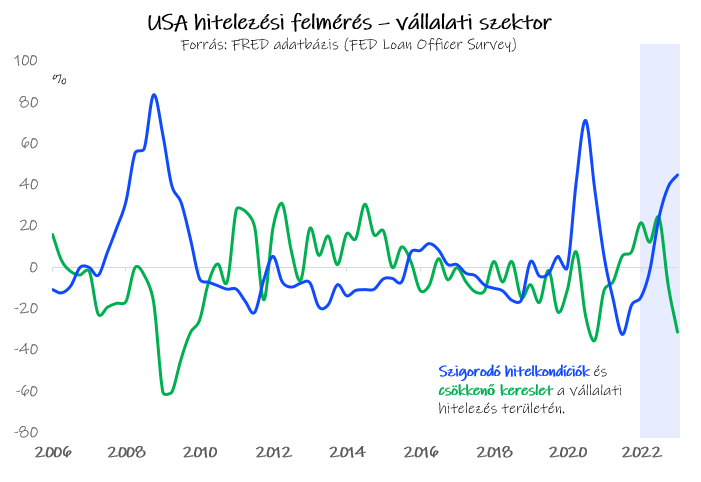

Egyrészt, ahogy azt számos tőkepiaci indikátornál tapasztaljuk, nem lehetünk biztosak abban, hogy a mutató pontosan azt méri, amit mi mérni szándékozunk. Az említett pénzügyi indexek sem tartalmaznak például olyan adatokat, melyek a kereskedelmi banki hitelezési tendenciákat vagy az ingatlan-piaci stresszek mértékét számszerűsítenék, így a gazdaság egyes szereplői biztosan nagyobb feszültségeket éreznek – például a két említett terület kapcsán –, mint ami ezekből a kompozit indexekből kitűnik.

Másrészt (és többen érvelnek ezen lehetséges magyarázat mellett is) nekem úgy tűnik, hogy a fenti ellentmondás alapvetően a jegybanki kommunikáció és a piac várakozásai közötti szétnyílásból fakad. Az elmúlt hónapokban a pénzpiacok azt árazzák, hogy 2023 második fele a tengerentúlon már a kamatcsökkentésekről szól majd, míg a FED előrejelzéseiben tartósan magasan tartott kamatszintekről beszél.

Így nem csoda, hogy sok befektető az idei év egyik nagy kockázatának pont ezt az eltérő jövőképet látja – valamelyik oldal ugyanis jó eséllyel csalódni fog. Ha a vártnál jobb növekedési adatok és a nem szigorodú pénzügyi kondíciók azt eredményezik, hogy az infláció nem, vagy a vártnál kisebb mértékben fog csökkenni, akkor elképzelhető, hogy a FED-nek nem lesz lehetősége meglépni azokat a kamatcsökkentéseket, amelyeket a piac jelenleg oly' nagy reményekkel vár és áraz.

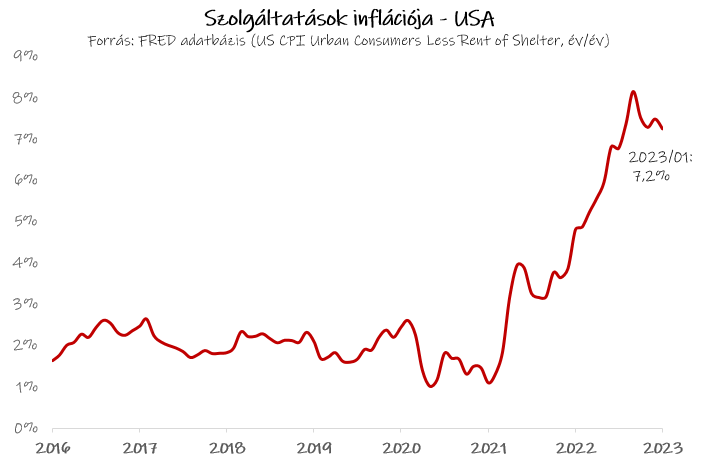

Különösen kritikus lesz ebből a szempontból a munkaerőpiac alakulása. Azé a területé, ahol a már hátunk mögött lévő jegybanki kamatemelések ellenére nem látszanak a lassulás jelei, márpedig a FED által az elmúlt időszakban leginkább hangsúlyozott egyik inflációs mutató (a lakhatási költségek nélkül számolt szolgáltatás-infláció) is olyan, amelynek középtávú sorsa alapvetően a munkaerőpiac irányától függ.

Egy szó mint száz, az egyik oldalon áll az amerikai jegybank, amely a pénzügyi kondíciók szigorításával kívánja megoldani az inflációs problémát. A pénzügyi kondíciók ezzel szemben nem szigorodnak, a piacok pedig úgy tesznek, mintha nem lenne stressz, és már a jövőbeli kamatcsökkentéseket árazzák. Mindez pedig – az említett visszacsatolási folyamatokon keresztül – jó eséllyel pont a jövőbeni kamatvágások esélyeit csökkenti.

Mit ne mondjak, elég bonyolult egyenlet, ahol nehezen látszódik egyszerű megoldás.

(A cikk rövidített változata eredetileg a vg.hu oldalon jelent meg.)