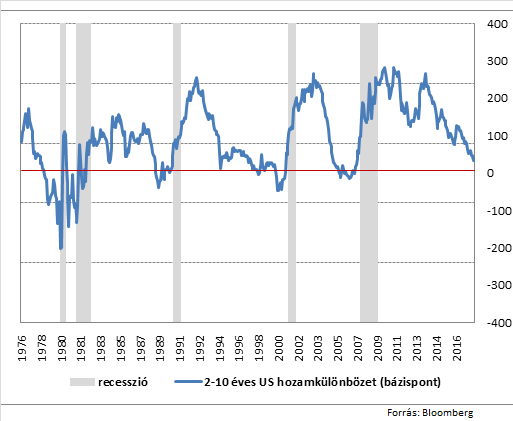

Nagyjából egy éve írtam az amerikai hozamgörbe alakulásáról, annak kapcsán, hogy a hozamgörbe laposodása, a 2 és 10 éves kamatok különbségének (spread) csökkenése a történelmi tapasztalatok alapján jó indikátornak bizonyult a gazdasági recessziók előrejelzése szempontjából. 1960 óta a nyolc amerikai recesszióból hét esetében jelzett előre a hozamgörbe, úgy hogy a 2-10 éves spread negatívba váltott, és mindössze egy hamis riadó volt, amikor a gazdaság csak jelentősen lassult, de végül nem süllyedt recesszióba. Az elmúlt egy év során a vizsgált hozamfelár a FED kamatemelések miatt tovább szűkült, jelenleg a 2-10 év hozamkülönbözet 25 bázisponton áll, karnyújtásnyira a kritikus nullás szinttől. A 2 éves amerikai állampapír hozama az elmúlt tizenkét hónapban 130 bázispontot emelkedett, míg a 10 éves lejáraton csak 60 bázispont körüli emelkedést láthattunk.

Azok az elemzők, akik az amerikai gazdasági növekedés erőteljesebb lassulására, esetleg recesszióra számítanak előszeretettel hivatkoznak a hozamgörbe laposodásra, ami szerintük intő jel kellene hogy legyen a részvénybefektetőknek is, hisz a gazdasági recesszió általában komolyabb részvénypiaci áreséssel jár. A legutóbbi ülésén a FED is foglalkozott a jelenséggel, és számos tag, aki az óvatosabb szigorítás mellett érvelt, a laposodó hozamgörbére hívta fel a figyelmet.

Nem mindenki ért viszont egyet evvel az olvasattal, sokan úgy vélik, hogy a jelenlegi alacsony kamatkörnyezetben a laposabb hozamgörbe is más üzenettel bír, mint korábban. Fontos megvizsgálni, hogy miért nem akarnak a hozamok a hosszabb lejáratokon emelkedni? Tényleg arról van szó, hogy a piac arra számít, hogy a növekedés kifullad, és a FED pár negyed év múlva már az újabb kamatcsökkentésen gondolkozhat?

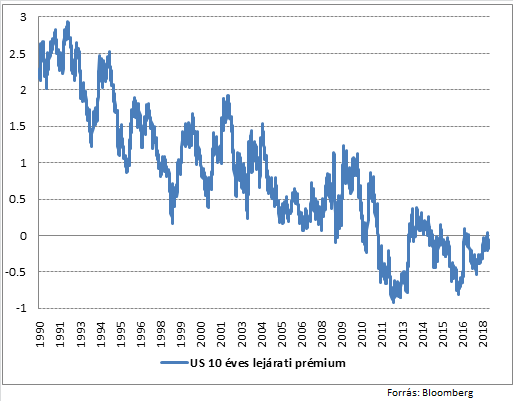

A hosszabb lejáratú hozamszintek értelmezhetőek úgy, mint a befektetők várakozása (várakozási elmélet, azaz expectation theory) a jövőben várható rövid kamatok alakulásáról. Egy 10 éves időszakra lekötött tőke alternatívája lehet ugyanis tíz éven keresztül, az egy évre lekötött pénzek továbbgörgetése. Általában a piaci árazásnál azonban azt láthatjuk, hogy hosszabb lejáratú hozamszintek magasabban vannak, mint ami a jövőben várt rövid kamatokból adódna, ez pedig az úgynevezett lejárati prémiumnak köszönhető (term premium).

A lejárati prémium felfogható úgy, mint egy kompenzáció, amit a befektető azért kap, hogy ahelyett, hogy évenként görgetné tovább a megtakarítását, hosszabb időre lemondjon a pénzéről. A hosszabb lekötéssel ugyanis a befektető addicionális kockázatot vállal, hisz a lejárat alatt változhatnak a körülmények. Emelkedhet az infláció, növekvő államadósság mellett bővülhet az állampapír kínálat, ami mind magasabb hozamszintet indokol. Ez a lejárati prémium az elmúlt 50 évben átlagosan másfél százalékpont körül alakult. A helyzet azonban a 2000-es évek közepétől változni kezdett, és a 2008-2009-es válságot követően még furcsább képet láthattunk. A lejárati prémium 2005-től fél százalékpont alá esett, majd 2012-ben -0,75 százalékpontra süllyedt, azaz megszűnt prémium lenni. Az elmúlt negyedévekben nulla közelébe tornázta vissza magát, azonban ez még mindig azt jelenti, hogy a hosszabb lejáratú lekötésért a befektető semmiféle extra hozamkompenzációt nem kap.

A lejárati prémium eltűnéséről szóló magyarázatok elsősorban a hosszabb lejáratú állampapírok volumen hiányára hivatkoznak. A mennyiségi enyhítés (QE) során a FED olyan sok állampapírt szívott ki a piacról, hogy a magánszektor igényét csak erősebb szinteken (alacsonyabb hozamokon) lehetett kielégíteni. A probléma részben már a válság előtt, a FED mennyiségi enyhítése előtt is fennállt, a 2000-es évek közepén a relatív hiányt, az indokolatlanul alacsony hosszú amerikai hozamokat Ben Bernanke, korábbi FED Elnök, a feltörekvő piaci országok túlzott megtakarításaival (saving glut) magyarázta.

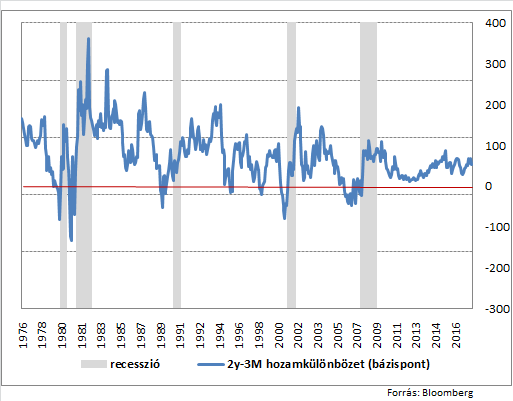

Abban az esetben, ha figyelembe vesszük a lejárati prémium hirtelen eltűnését, és ezzel igazítjuk a hosszú amerikai kamatszinteket, akkor azt mondhatjuk, hogy lehet, hogy a hozamgörbe nem is olyan lapos. Eszerint a gondolatmenet szerint az alacsonyabb hosszabb lejáratú hozamok nem azt tükrözik, hogy a piac a gazdaság lassulására és ezért FED kamatcsökkentésekre számít, hanem egyszerűen az eltűnt lejárati prémium hatását jelzik. Ezt a feltételezést nehéz a valóságban tesztelni, ezért érdemes megvizsgálni egy olyan hozam spread-et, ami mentes a lejárati prémium hatásától. Az alábbi ábrán két éves állampapír és a három hónapos amerikai diszkont kincstárjegy kamatkülönbözetét láthatjuk. A jelenlegi spread teljesen átlagosnak mondható, a korábbi recessziós időszakokat megelőző laposodásnak, invertálódásnak egyelőre nincsen jele.

Az amerikai hozamgörbe mostani alakja tehát mindenképpen fokozott figyelmet indokol, azonban a képet árnyalni kell, az esetleges hozamgörbe invertálódás (negatív 2-10 éves hozamkülönbözet) sem jelenti feltétlenül azt, hogy küszöbön áll a recesszió és meneküljünk a kockázatosabb eszközökből. Janet Yellen korábbi FED Elnök utolsó decemberi sajtótájékoztatóján a következőket mondta: „Úgy gondolom, hogy jó okunk van azt feltételezni, hogy a hozamgörbe meredeksége és a gazdasági ciklus közötti kapcsolat megváltozhatott."