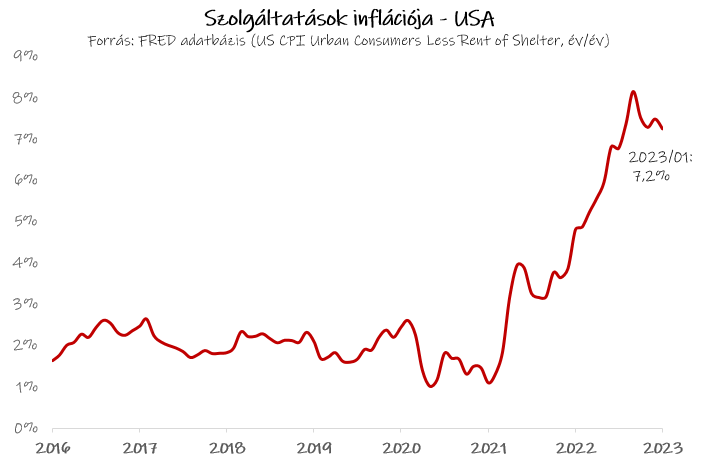

----Az elmúlt egy-két hétben jelentős hozamemelkedés indult a nemzetközi kötvénypiacokon. A tavaly év végi megnyugvást követő újbóli hirtelen megugrás oka, hogy a befektetők az utóbbi hetek erős növekedési és a vártnál magasabb inflációs adatainak tükrében elbizonytalanodtak azzal kapcsolatban, hogy a vezető jegybankoknak milyen szintig kell emelni az irányadó rátájukat, az infláció megfékezésére. A jegybankok és a befektetők is kicsit értetlenül szemlélik, hogy az elmúlt évtizedek legszigorúbb kamatemelési ciklusa, az eddigi jelek szerint csak mérsékelten fékezi gazdaságot, és így a vártnál lassabban csökkenti az inflációt. 2022-ben a fő kérdés még az volt, hogy a monetáris szigorítások mellett elkerülhető-e a gazdasági növekedés nagyobb visszaesése, a hard landing, vagy esetleg van esély a puha fékeződésre a soft landing-re. 2023 elején megjelent egy új forgatókönyv, a no landing szcenarió, ugyanis a legfrissebb gazdasági adatok egyelőre nem fékeződést, hanem kisebb élénkülést mutatnak.

Lower for longer-ből, higher for longer

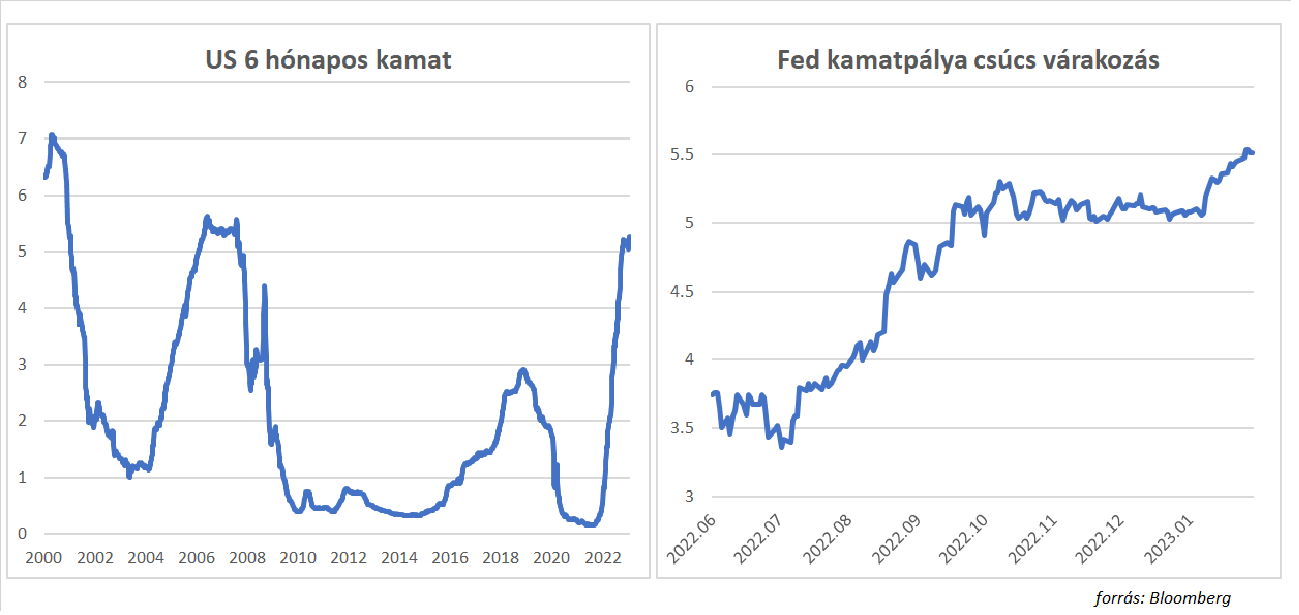

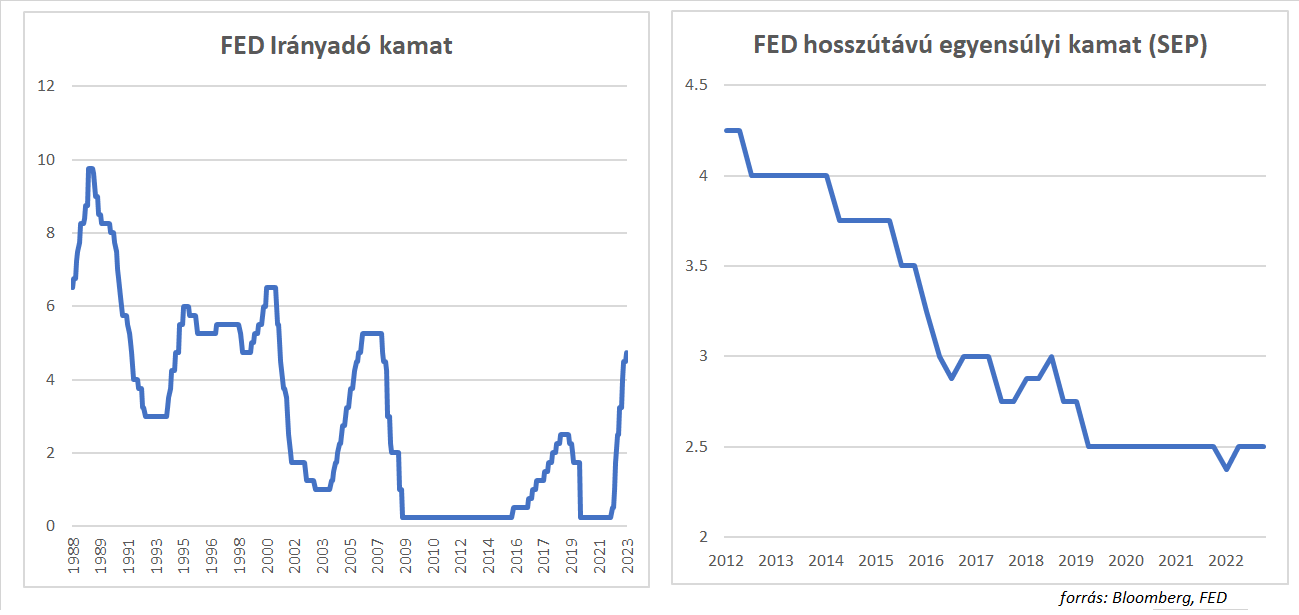

Az USA-ban az elmúlt hetekben a rövid kamatok ismét az 5 százalékos szint fölé értek, amire utoljára 2007-ben, a nagy gazdasági válság előtt volt példa. A hangulatváltozást jól mutatja, hogy a 2022 tavaszán kezdődött FED szigorítási ciklus során a piac most először áraz a FED saját előrejelzéséhez képest magasabb, 5.5 százalék körüli tetőzést a kamatpályában.

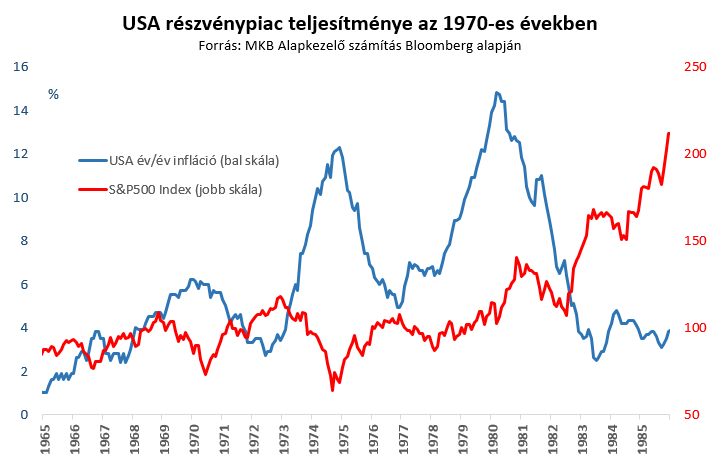

Egy-két éve valószínűtlennek tűnt, hogy fejlett piaci jegybankok 400-500 bázispontos kamatemelést tudnak végrehajtani, az pedig teljesen elképzelhetetlen volt, hogy ilyen mértékű szigorítást követően csak mérsékelten fékeződik a gazdaság. A 2010-es években az általános tapasztalat az volt, hogy a nulla közeli jegybanki kamatok ellenére, nagyon gyenge volt a gazdasági növekedés, az infláció elmaradt a jegybanki céltól, sok esetben a defláció esélye jelentett nagyobb problémát. A jegybankok számára a fő kihívás az volt, hogyan tudják stimulálni a gazdaságot, ha már a nullás kamat sem elégséges. A döntéshozók megoldásként a „lower for longer" iránymutatást adták, vagyis a piac számára hosszú ideig nagyon alacsony kamatszinteket ígértek. Míg pár éve a legnagyobb kérdés az volt, hogy mennyire kell lejjebb tolni a kamatokat, hogy kellően laza legyen a monetáris politika, most váratlanul az lett a fő dilemma, hogy milyen magasra kell őket tovább emelni, hogy végre elég szigorú legyen? Válaszként megjelent a „higher for longer", vagyis a korábban vártnál tartósan magasabb kamatszint képe.

Mit mutat az egyensúlyi kamat?

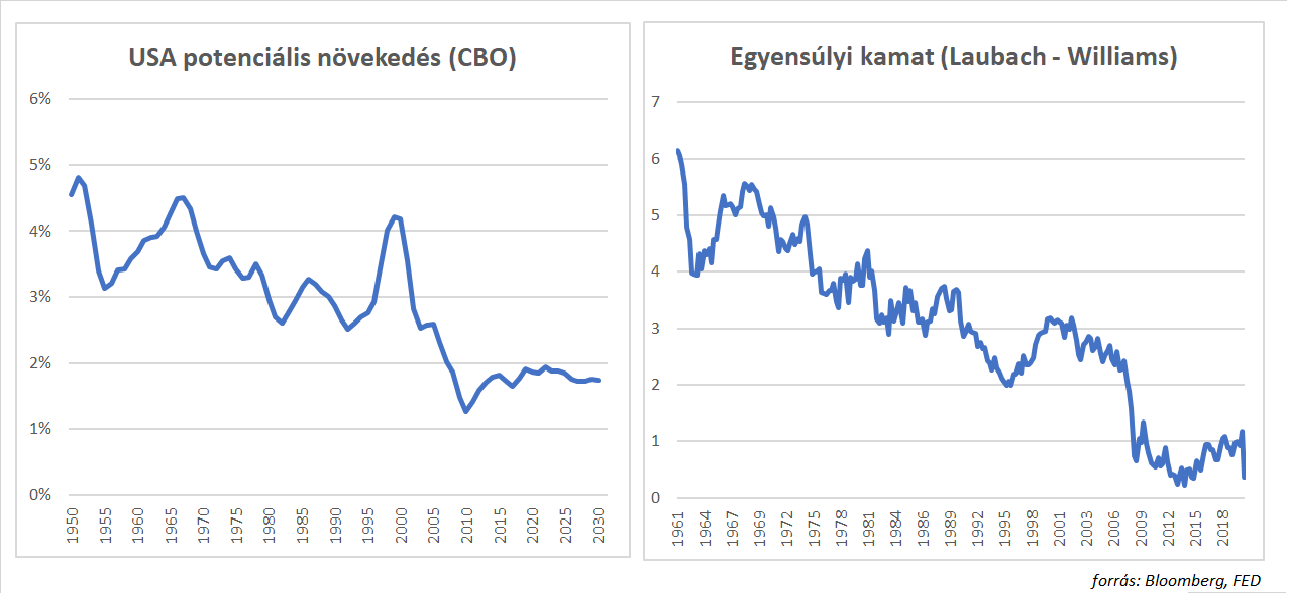

Elméleti szinten a monetáris politika akkor számít lazának, ha az irányadó kamat az úgynevezett egyensúlyi, semleges kamatszint alatt van, ha pedig felette van, akkor szigorúnak, restriktívnek mondjuk. A helyzet sajnos mégis azért bonyolult, mert az egyensúlyi kamatszintet sosem ismerjük pontosan, az csak egy becsült, elméleti változó, amit közvetlenül nem tudunk megfigyelni. Az egyensúlyi kamat az a szint, amely mellett a gazdaság a potenciálisnak megfelelően növekszik, és nincsen inflációs nyomás. Az egyensúlyi kamat, tehát szorosan összefügg a potenciális növekedés mértékével, jellemzően együtt mozognak, amit magyaráz, hogy a magasabb a potenciális növekedés, mellett nagyobb a beruházási igény, amit csak magasabb kamatok mellett lehet finanszírozni. Sajnos a potenciális növekedéssel való együtt mozgás sem feltétlenül könnyíti meg az egyensúlyi kamatszint meghatározását, mert a potenciális növekedés is csak egy becsült érték. Az USA esetében a potenciális növekedés és az egyensúlyi kamat alakulására is találunk becsléseket, és azt láthatjuk, hogy az elmúlt évtizedekben fokozatosan ereszkedett mindkét változó.

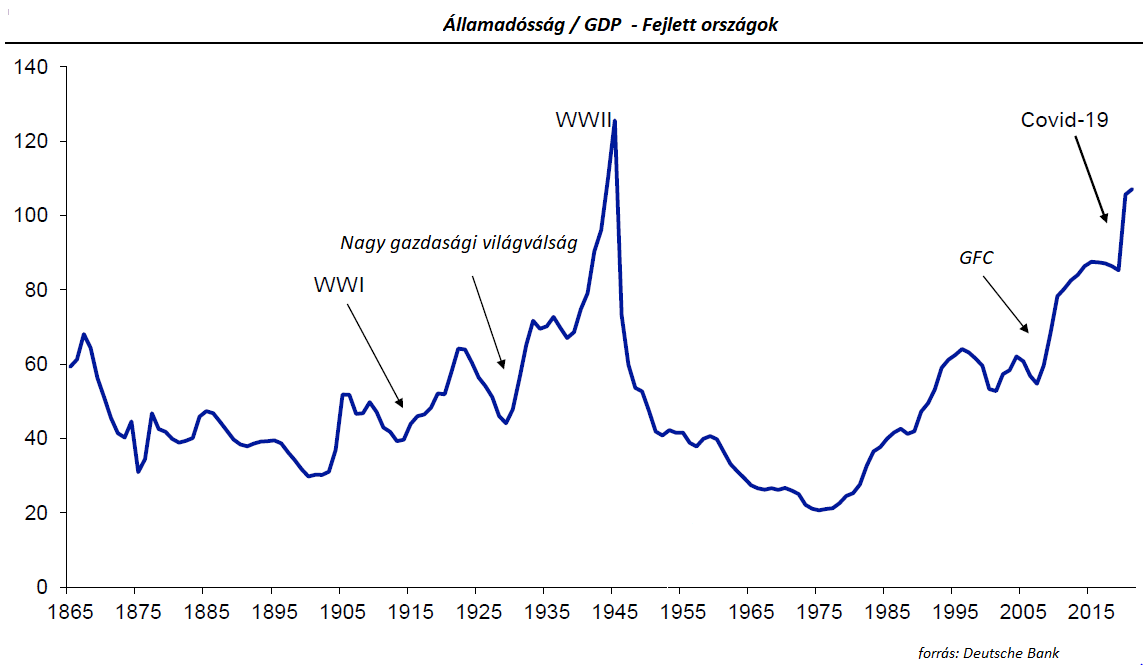

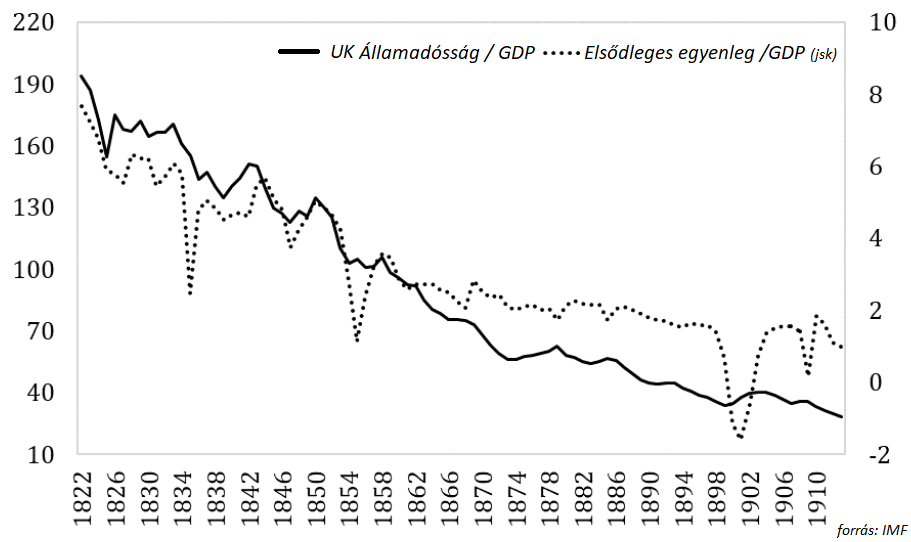

Egyes kutatások szerint ez az csökkenés az egyensúlyi kamat esetében több évszázada tart. Különösen jelentős viszont az esés a 2008-2009-es válságot (GFC – Great Financial Crisis) követően, a becslés szerint az egyensúlyi kamatláb, nulla közelébe, fél százalékpont körüli értékre csökkent, nagyjából másfél százalékponttal lejjebb a GFC előtti értékhez képest. A becslés elsősorban arra alapozódott, hogy a 2010-es években nagyon alacsony nominális kamatszint mellett is csak nagyon alacsony volt a gazdasági növekedés és az infláció mértéke, tehát az egyensúlyi kamatnak is nagyon alacsonynak kellett lennie. A Larry H. Summers volt amerikai pénzügyminiszter nevéhez köthető tartós stagnálás elmélete is azt hangsúlyozta, hogy több évtizedes csökkenés után oda jutottunk, hogy csak a nulla közeli, esetleg az alatti, negatív reálkamattal lehet elégséges keresletet generálni a gazdaságban. A Laubach – Williams féle Fed becslést a 2020-as Covid válságot követő rendkívül volatilis környezetben nem frissítették. Léteznek más, FED által készített becslések az egyensúlyi kamat alakulására, ezek az utóbbi években széles becslési tartománnyal emelkedést mutatnak, megközelítve a nagy válságot megelőző szinteket.

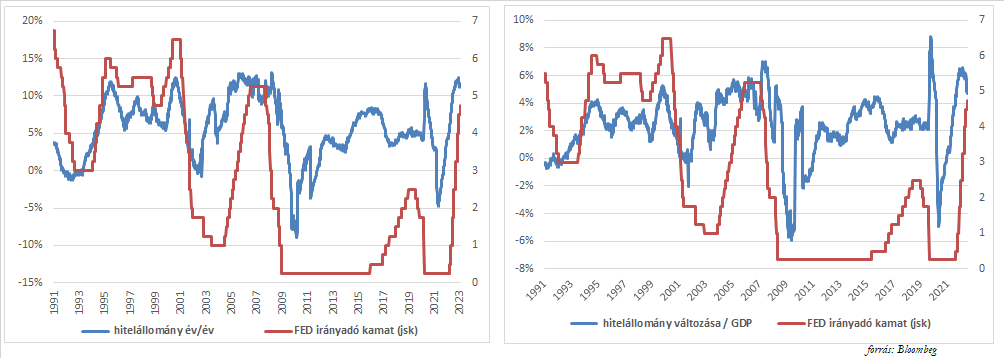

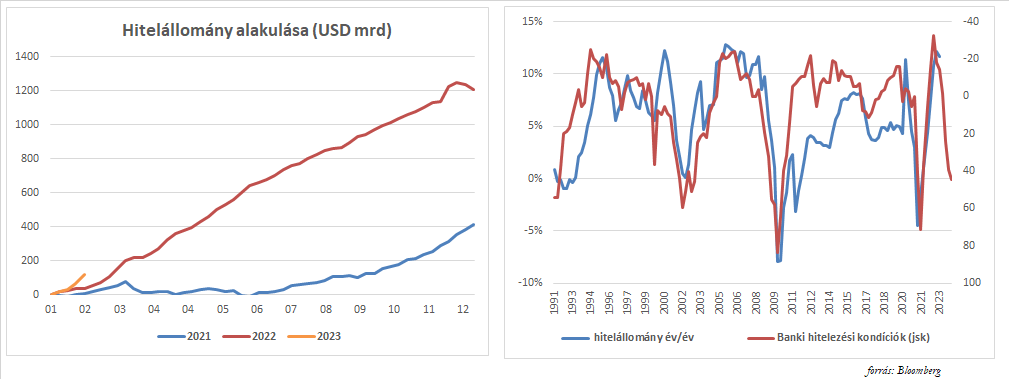

Szigorítani próbál a FED

Amikor 2015-ben a FED először kezdett komolyabban gondolkodni a nagyon alacsony kamatszint „normalizációján" a FED döntéshozók még abból indultak ki, hogy az egyensúlyi kamat sokkal alacsonyabb, mint a korábbi szigorítási ciklusok idején volt, így csak nagyon óvatos és fokozatos kamatemelésekkel szabad haladni. Jerome Powell FED elnök 2018-as Jackson Hole-i beszédében is az óvatosságot emelte ki, de egyúttal figyelmeztetett, hogy a különböző gazdasági változók (egyensúlyi kamatláb, potenciális növekedés, egyensúlyi munkanélküliség – NAIRU) egyensúlyi értékére vonatkozó becslések rendkívül bizonytalanok, és könnyen félrevezethetőek lehetnek. A 2015 végén indult FED szigorítás egyébként még visszaigazolta az alacsony egyensúlyi kamatra vonatkozó feltételezéseket, hisz a FED 2018 végére nagyon lassan érkezett meg, csupán 2.5 százalékos irányadó szint közelébe, de a gazdasági növekedés és az infláció máris a lassulás jeleit mutatta, így végül az amerikai jegybank egy évvel a COVID kitörését megelőzően, 2019 tavaszán már ismét kamatot vágott.

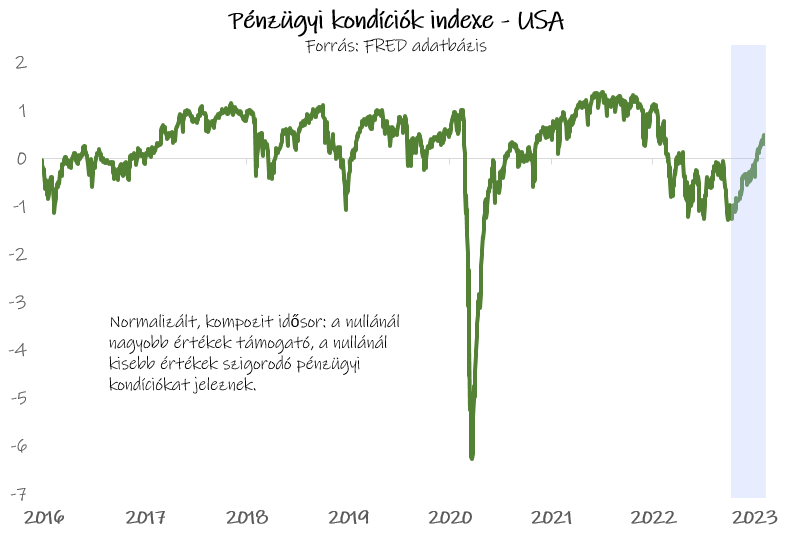

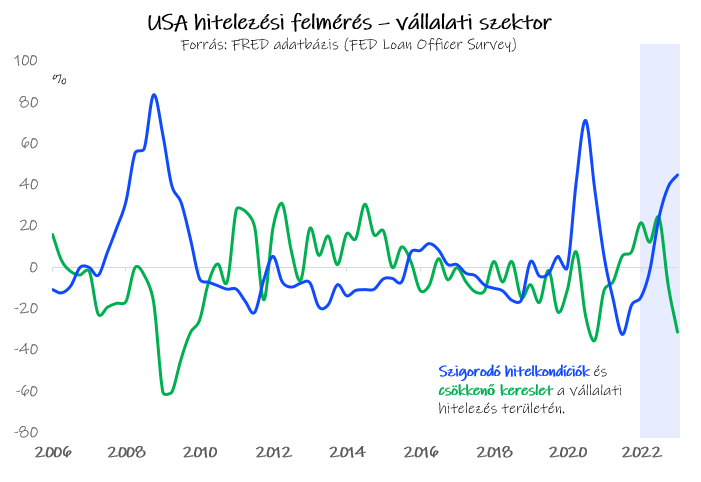

A FED ezekkel a tapasztalatokkal kezdte 2022 tavaszán a legfrissebb szigorítási ciklusát, igaz a helyzet, annyiban merőben más volt, hogy az infláció 40 éves csúcsokra ugrott. Jelenleg a legizgalmasabb kérdés az, hogy az 500 bázispont körüli eddigi FED kamatemelés után mennyire szigorú valójában az 5 százalék körüli irányadó ráta? A FED egyelőre továbbra is a GFC utáni narratívában él, valószínűleg az alacsony egyensúlyi reálkamatban hisz, de azért vannak revízióra utaló jelek. Mindenesetre a FED negyedéves rendszeres előrejelzéseiből (Summery of Economic Projections - SEP) az látszik, hogy továbbra is egy nagyon alacsony, 2.5 százalék körüli hosszútávú, egyensúlyi kamatlábban gondolkoznak. Ez nominális érték, tehát, ha igazítom a két százalékos inflációs célértékkel, akkor 0.5 százalék körüli egyensúlyi reálkamatot kapok. A FED tehát valószínűleg abból indul ki, hogy az 5 százalék feletti irányadó kamatokkal meglehetősen szigorú monetáris politikát folytat majd. Lehetséges azonban, hogy az egyensúlyi kamat mégsem annyira alacsony, mint a FED-ben gondolják, és akkor nem is annyira szigorú az 5 százalék.

Szigorú, vagy mégse annyira?

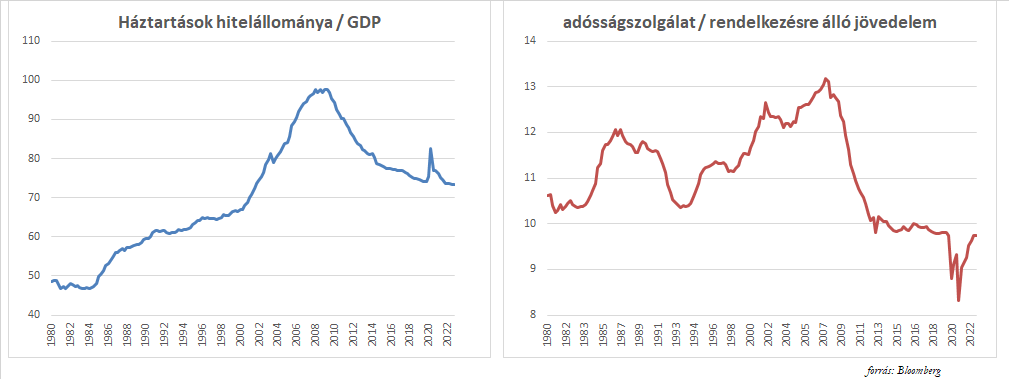

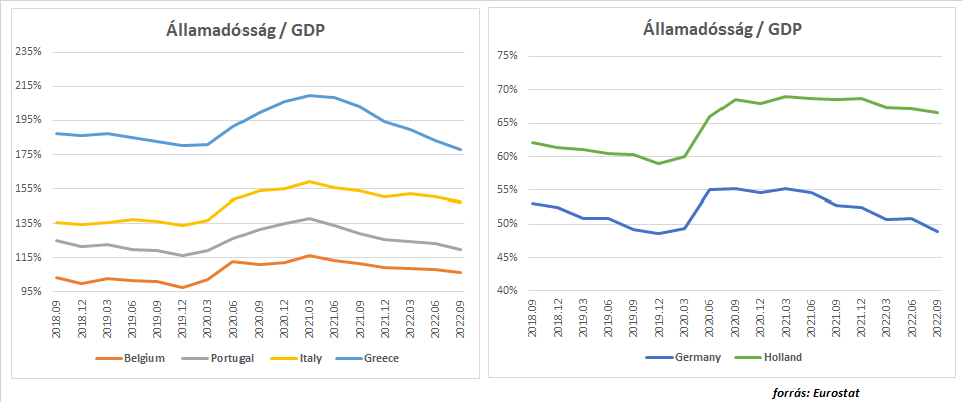

Az egyensúlyi kamat alakulását hosszú távon olyan strukturális tényezők alakítják, mint a potenciális növekedést befolyásoló demográfiai folyamatok vagy a termelékenység változása. Az elmúlt években fókuszba került jövedelmi, vagyoni egyenlőtlenségek is jelentős hatással lehetnek, hisz nagy hatással vannak a fogasztás, beruházás és megtakarítások alakulására, melyek eredőjeként alakul ki az egyensúlyi kamat. Ezek a strukturális hatások, csökkenő népesség növekedés, mérsékeltebb termelékenység bővülés, növekvő egyenlőtlenségek jól magyarázták az elmúlt évtizedek ereszkedő egyensúlyi kamatát. A trendszerű strukturális hatásokon túl rövidebb távú, ciklikus tényezők is hatással lehetnek az egyensúlyi kamatra. Sokan gondolják úgy, hogy az egyensúlyi kamat 2008-2009-es válság utáni hirtelen zuhanását inkább ciklikus tényezők magyarázzák. Pénzügyi válság volt, melyet jelentősebb adósság leépítés követett, ami tartósan mérséklet fogyasztáshoz és beruházáshoz vezetett. Jelentős volt az évtized első felében a fiskális kiigazítás, az ausztéria, ami szintén jelentősen visszafogta a keresletet. Ezek, olyan átmeneti, de mégis majdnem az egész évtizedet jellemző hatások, melyek hozzájárulhattak a kiugróan alacsony kamatok tartós létéhez. Ha feltételezzük, hogy ezek a ciklikus tényezők domináltak, és hatásuk idővel múlni kezdett, akkor az is lehetséges, hogy az egyensúlyi kamat is korrigálhatott a nagy esést követően. Ráadásul figyelembe kell venni, hogy a Covid válságot követően ellentétes irányú ciklikus erők bontakozhattak ki. Sokkal lazább, támogatóbb lett a fiskális politika, és az energiaválság és az orosz agresszió miatti biztonsági kihívások miatt ez tartósan meg is maradhat, jelentősebb állami pénzből finanszírozott beruházások képében.

Összességében azt mondhatjuk, hogy a ciklikus hatások változásának köszönhetően nagy valószínűséggel az elmúlt évtized rekord alacsony egyensúlyi kamatlába az USA-ban utóbbi évek során korrigálni kezdett, és magasabb szintre kúszhatott. Természetesen ez a jelenség nem csak az USA-ra korlátozódik, így globálisan hathat az összes kötvénypiaci termék árazására, azokon keresztül pedig az egész tőkepiacra. A mértéket, és a tartósságot nehéz megmondani, mert az is valószínű, hogy a főbb strukturális tényezők nem változtak olyan sokat, így az is lehet, hogy a mostani emelkedést hamarosan ismét csökkenés követi majd. Érdekes lesz figyelemmel követni, hogy az elkövetkező negyedévek során változtat -e valamit a FED a SEP jelentéseiben a jelenleg 2,5 százalék körüli hosszútávú egyensúlyi kamat előrejelzésén. Abban az esetben, ha az egyensúlyi reálkamat a 0-0,5 százalékos mélypontról, 1-1,5 százalékra emelkedett vissza, ami még mindig jelentősen elmarad a GFC előtti 2-2,5 százalékos értékektől, akkor két százalékos inflációs célérték mellett valahol 3,5 százalék körül lehet az új nominális egyensúly, ami 100 bázisponttal magasabb a jelenlegi FED becslésnél. Az 5 százalékot meghaladó rövid lejáratú kamatok mellett, a jelenleg 3 százalék körüli egy éves inflációs várakozásokat figyelembe véve azt mondhatjuk, hogy a FED szigorú, restriktív tartományban lehet, de sokkal kevésbé szigorú, mintha nulla közeli egyensúlyi reálkamatokból indulnánk ki.

-------

(A cikk eredetileg a portfolio.hu-n jelent meg.)